「おまかせNISA」はどのように売買する?

2024.05.22

新NISAにおいて、自動でおまかせの資産運用を可能にする「おまかせNISA」の売買のしくみをご紹介します。

制度が恒久化された新NISAでは、より長期目線で、ご自身のリスク許容度に合った資産運用を行うことが重要になります。若いうちは株中心でリターンを狙い、老後が近づくにつれて比較的リスクの低い債券中心にシフトしていくなど、ライフステージの変化に合わせて資産のバランスを見直すことも、これまで以上に必要となるでしょう。

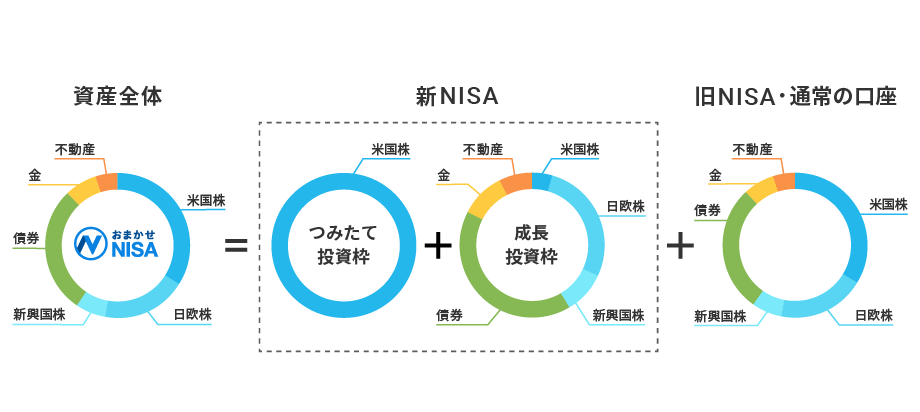

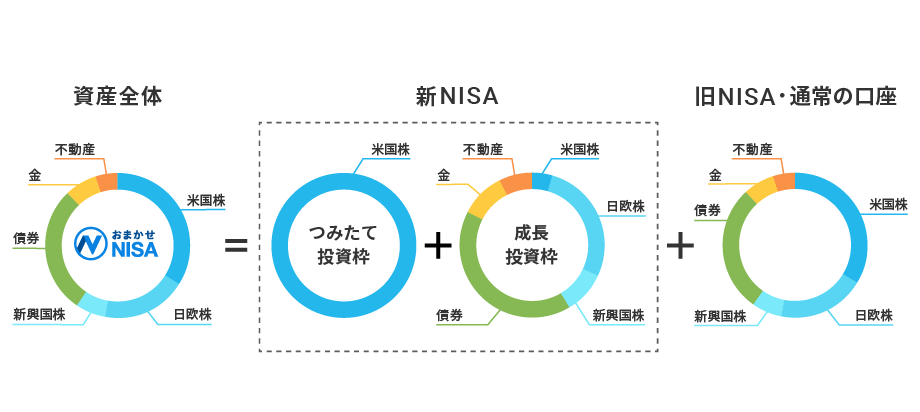

そこで「おまかせNISA」は、新NISA制度の要件に対応しながら、お客様のリスク許容度に合った最適な資産配分(最適ポートフォリオ)をめざして、購入や売却を行なっていきます。NISA口座を含むお客様の資産全体で最適なバランスを維持することをめざして、非課税枠を自動で活用。さまざまな資産に分散してリスクを抑えながら、長期的なリターンの最大化を狙います。

NISA口座を含むお客様の資産全体を最適化

※運用状況の例(イメージ図)

2つの非課税枠を活用しながら、自動で資産を購入

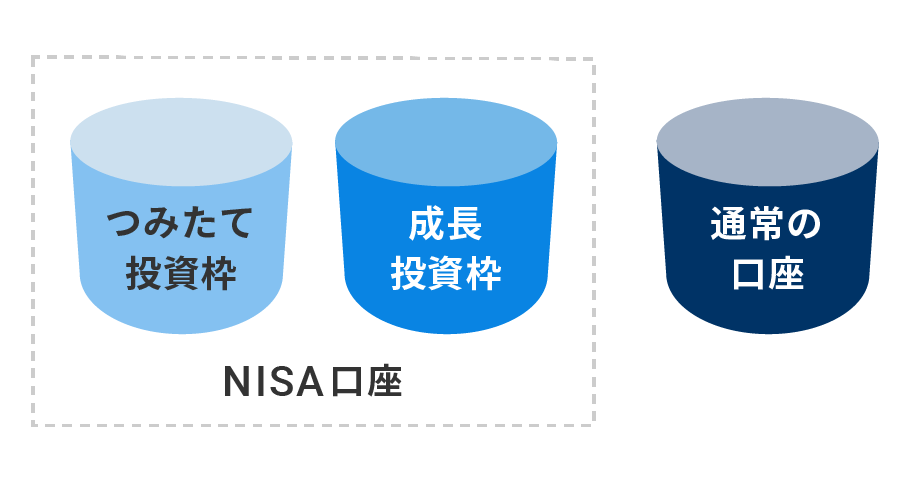

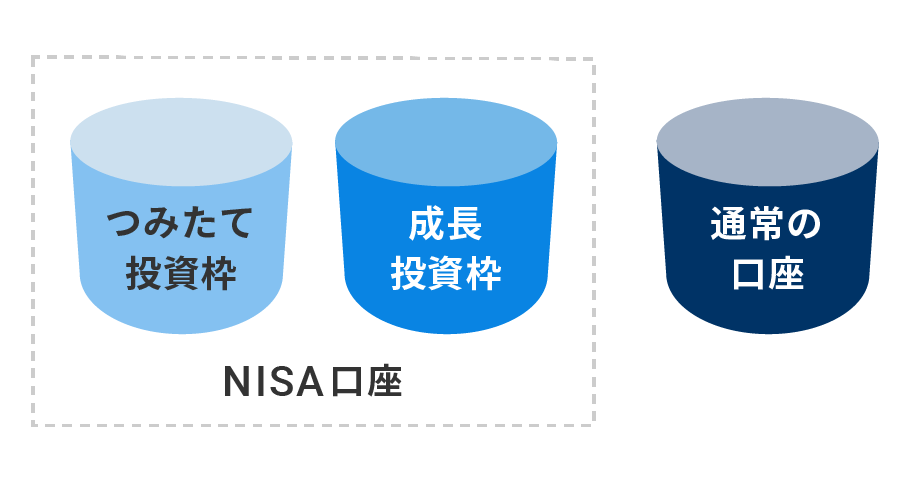

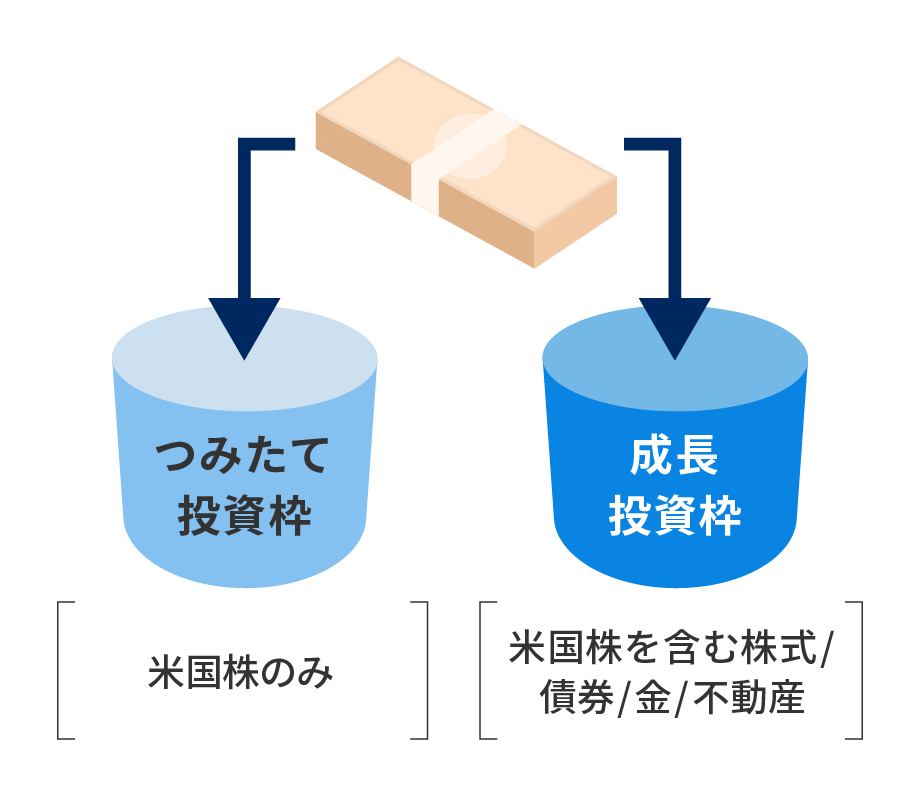

新NISAでは、1つのNISA口座の中に「つみたて投資枠」と「成長投資枠」の2つの非課税枠があり、それぞれを併用することができます。

NISA口座の中に2つの非課税枠がある

「おまかせNISA」では、入金するだけで、それぞれの枠・口座を自動で活用しながら、資産全体で最適なバランス(最適ポートフォリオ)になるよう資産を購入します。どちらの枠で、どんな銘柄を、どれくらい買ったらよいのか、悩む必要はありません。

なお、ご入金いただく方法によって、2つの非課税枠の使い方が異なります。「おまかせNISA」がどのように資産を購入するのか、ご利用のケースごとに見てみましょう。

自動積立による入金の場合

「つみたて投資枠」を利用するには、制度上、積立での購入が必要となります。「おまかせNISA」でも自動積立の設定をして入金していただくことで、「つみたて投資枠」をご利用いただけます。

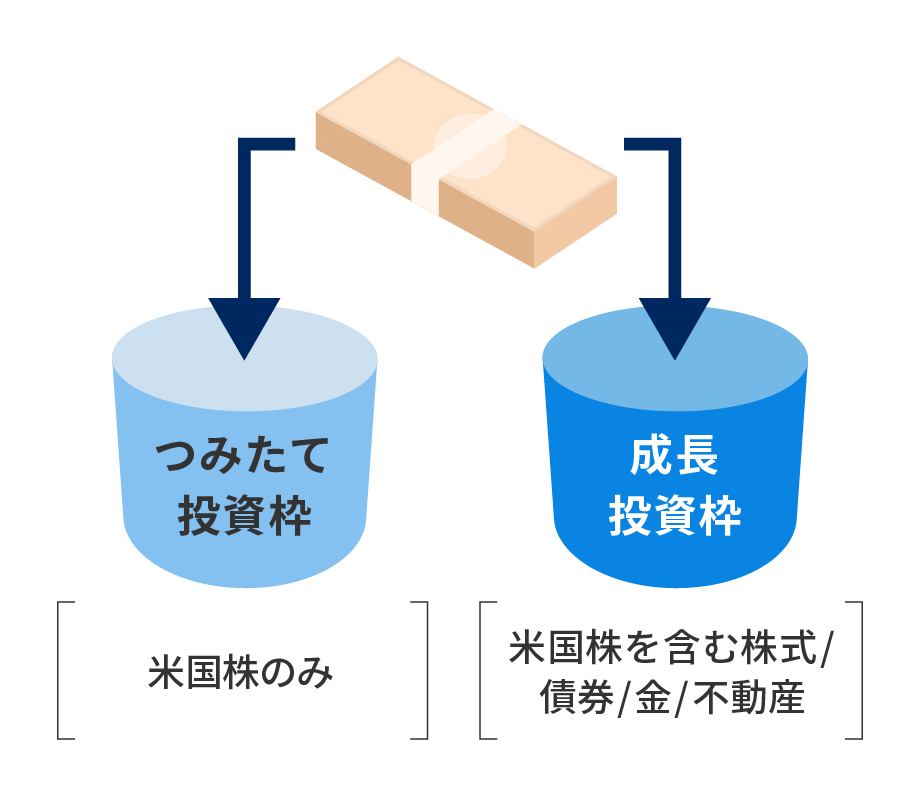

2つの非課税枠で資産を購入

自動積立による入金の場合

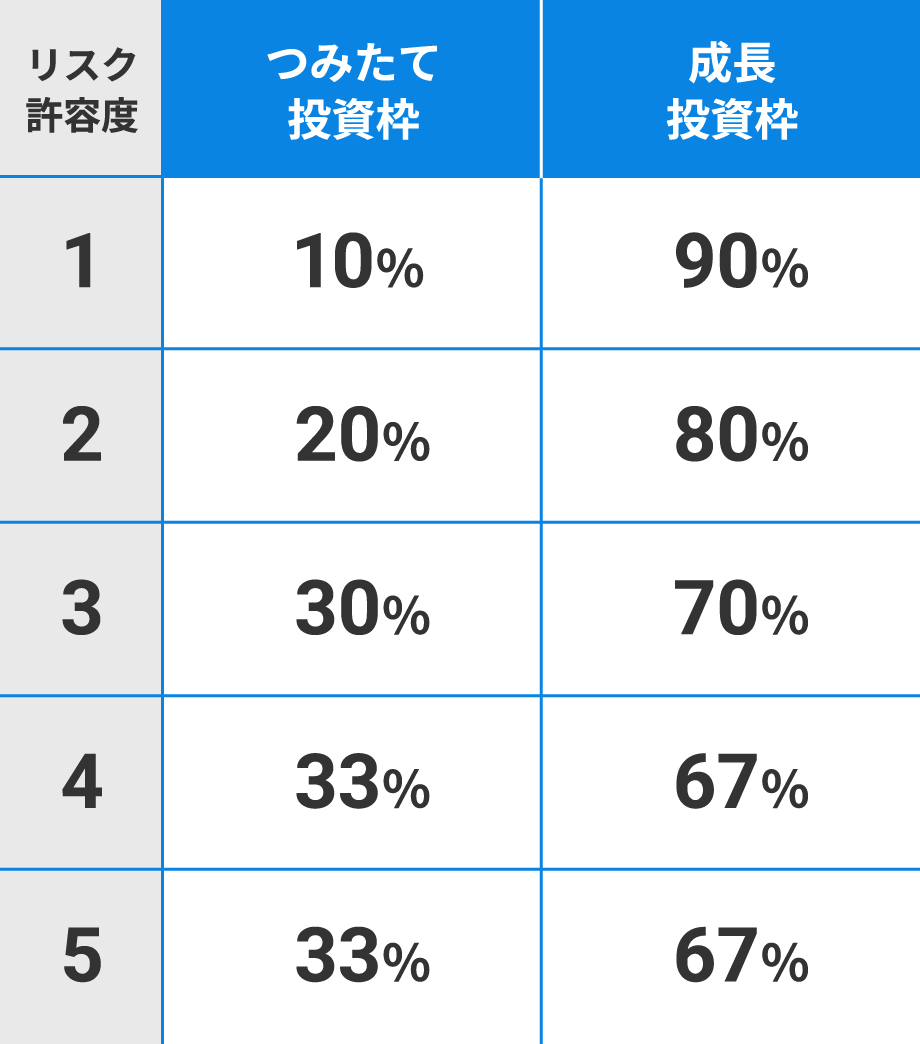

リスク許容度ごとに定めた割合で「つみたて投資枠」と「成長投資枠」の両方で資産を購入し、最適な資産のバランス(最適ポートフォリオ)をめざします。「つみたて投資枠」だけを指定して取引することはできません。

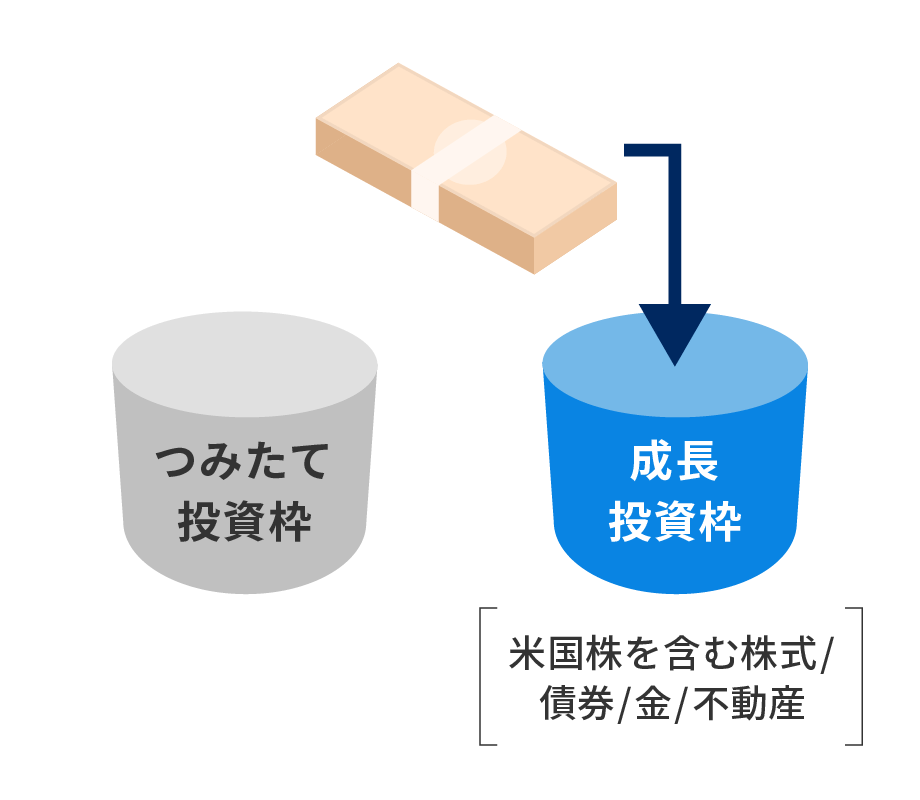

「つみたて投資枠」では、米国株のみを購入します。「成長投資枠」では、米国株を含む株式、債券、金、不動産を購入します。(※1)

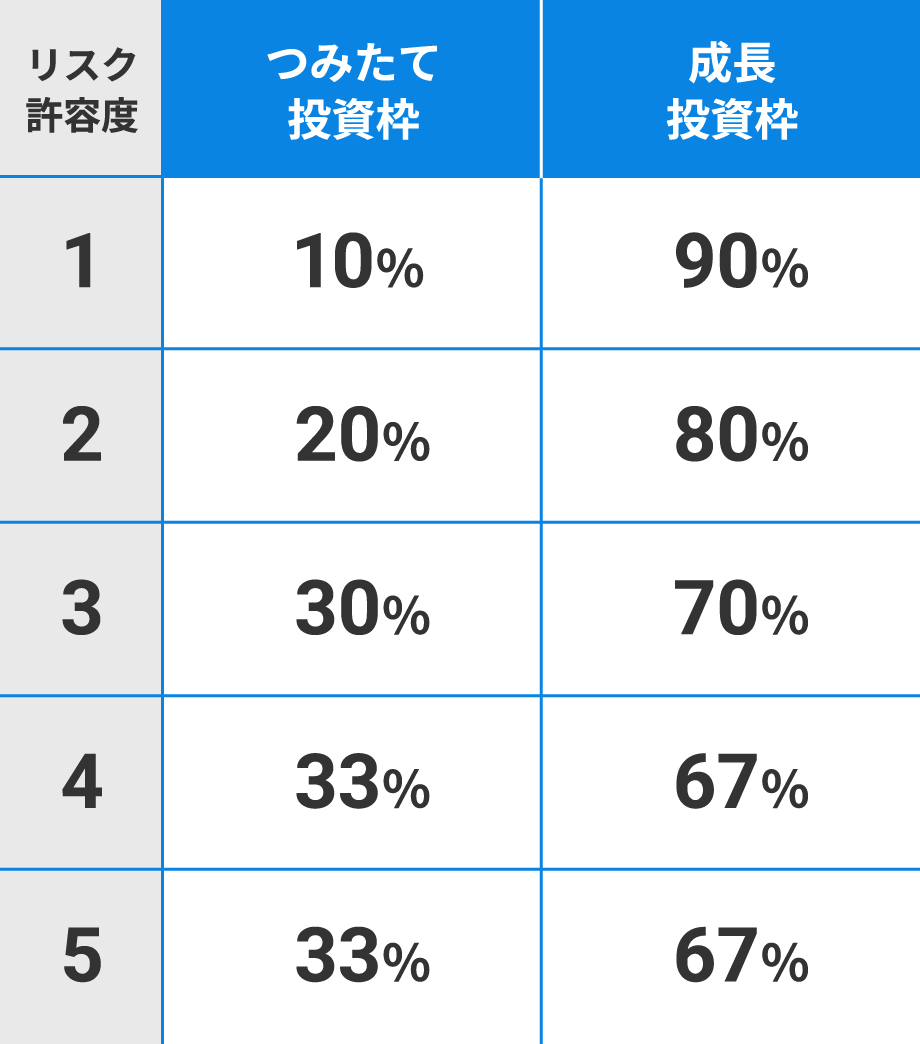

リスク許容度別の資産購入の割合

※新NISAの制度対応上、「つみたて投資枠」での資産の購入は、毎月10万円程度までとしています(ボーナス時の加算による購入を除く)。

※小数点第一位を四捨五入しています。

例えば、リスク許容度5の場合、毎月の積立額の約33%を「つみたて投資枠」にまわし、残りを「成長投資枠」にまわして資産を購入することで、最適な資産のバランス(最適ポートフォリオ)をめざします。「成長投資枠」(年間の上限額240万円)が埋まった後は、通常の口座で資産を購入します。(※2)

なお、新NISAでは「つみたて投資枠」で投資できる年間の上限額は120万円と定められています。「おまかせNISA」では制度対応上、「つみたて投資枠」での資産の購入は毎月10万円程度までとしています(ボーナス時の加算による購入を除く)。

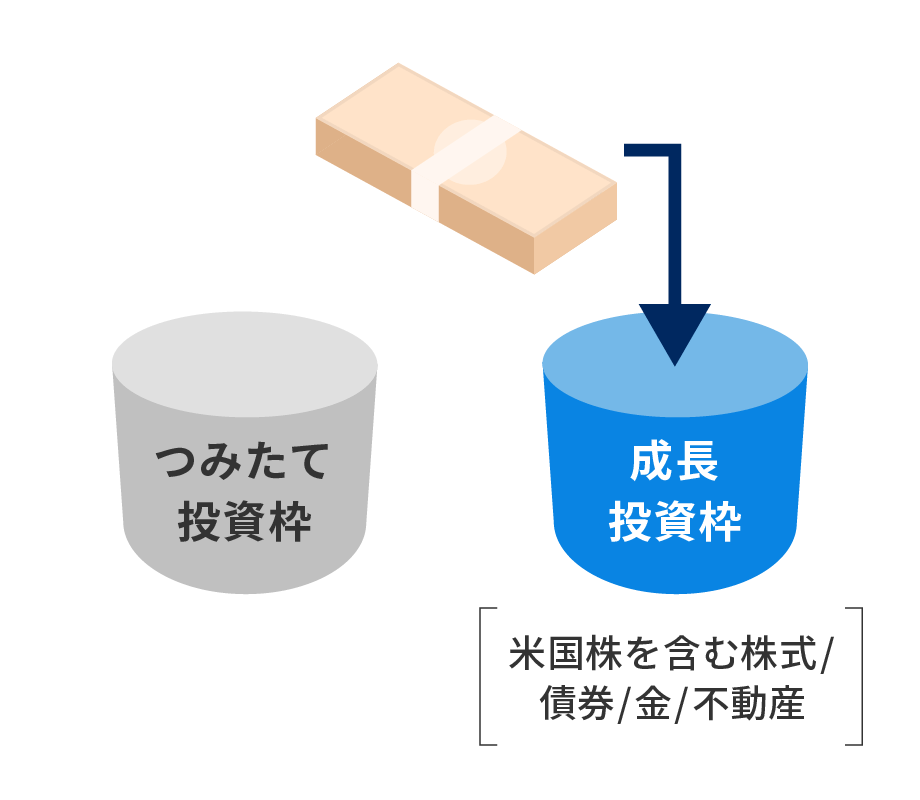

自動積立以外の入金の場合(クイック入金・振込入金)

一方、クイック入金や振込入金などの方法でご入金いただいた場合は、「つみたて投資枠」は利用できず、「成長投資枠」のみで資産を購入します。

「成長投資枠」のみで資産を購入

自動積立以外の入金の場合(クイック入金・振込入金など)

年間の非課税枠(240万円)が埋まるまでは「成長投資枠」で資産を購入し、枠が埋まった後は、通常の口座で資産を購入します。翌年になって新たな非課税枠が設定されると、再び自動で「成長投資枠」で資産を購入していきます。

出金時は、通常の口座から売却

出金時には、お客様のNISA口座のご利用状況にかかわらず、出金後の資産全体のバランスが最適な状態に近づくよう、それぞれの資産クラス(資産の種類)ごとに売却額を決めます。

非課税メリットをより多く受けられるよう、同じ資産クラスにおいて、まず通常の口座の資産を売却し、それでも足りない場合は、①従来のNISA口座、②成長投資枠、③つみたて投資枠の順に、必要な売却額に達するまで、資産を売却します。

なお、資産の全額を出金する場合は、すべての口座のETF(上場投資信託)を売却します。

資産のバランス調整も自動でおまかせ

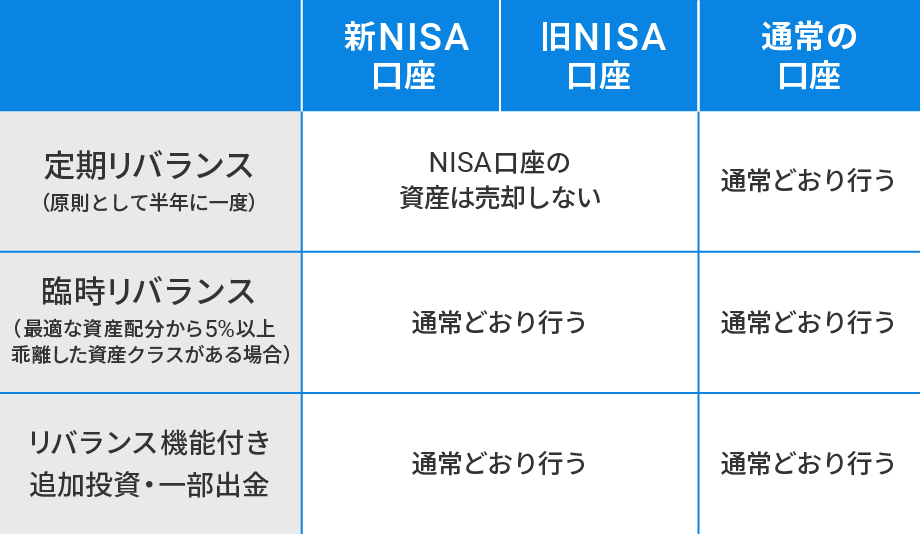

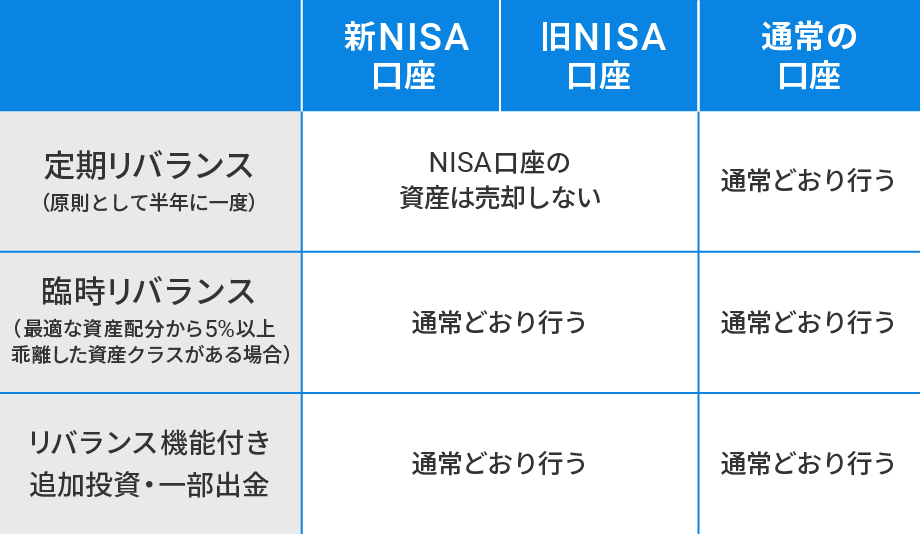

「おまかせNISA」をご利用の場合も、資産のバランス調整(リバランス)は自動で行われます。

定期リバランス(原則として半年に一度)については、従来どおりNISA口座から売却しない範囲で実施します。臨時リバランス(最適な資産配分から5%以上乖離した資産クラスがある場合)については、必要に応じてNISA口座からの売却も行い、資産のバランスを最適な状態(最適ポートフォリオ)に近づけるよう調整します。

新NISAでは、臨時リバランスも通常どおり行う

なお、「買い直し」機能については、通常の口座の資産を売却して、「成長投資枠」で購入する「成長投資枠への買い直し」機能を提供中です。

このように「おまかせNISA」は、自動で新NISAの非課税枠を管理し、資産の売買を自動で行います。お客様は自動積立の設定やご入金をしていただくだけで、手間や時間をかけずに資産運用をおまかせできます。将来の利益が非課税になる「おまかせNISA」で、リターンの最大化をめざしながら、長期での資産形成を続けていきましょう。

※1 「おまかせNISA」では、要件を満たす米国上場ETFの中から、原則としてこれまでと同じ基準により投資対象とする銘柄を選定します。なお、たいこうNaviでは原則として年に1度、投資対象銘柄の見直しを行っており、投資対象銘柄は今後変更となる可能性があります。

※2 なお、「おまかせNISA」では、①リスク許容度が4または5で、②入金方法は自動積立のみの場合、ちょうど360万円(新NISAで投資できる年間上限額)の入金で、年間の非課税枠をできるだけ使い切るように購入します。

おまかせNISAのお申し込みを検討されている方

・「おまかせNISA」を利用するには、たいこうNaviの口座開設が必要です。

・たいこうNaviの口座開設がお済みの方は、ログイン後の「おまかせNISA」メニューよりお申し込みいただけます。

コラムに関する注意事項

本資料の情報は、公開日時点のものです。公開日時点で一般に信頼できると思われる情報に基づいて作成していますが、情報の正確性や完全性を保証していません。当行は、新しい情報や将来の出来事その他の情報について、更新又は訂正する義務を負いません。

本資料は断定的判断を提供するものではありません。最終的な決定は、お客様自身で判断するものとし、当行はこれに一切関与せず、一切の責任を負いません。

本資料に基づいて被ったいかなる損害についても、当行は一切の責任を負いません。

店舗・ATM

お問合わせ

ログイン

個人のお客さま