積立投資のメリット

はじめに

今回は、資産運用の王道である「長期・積立・分散」の『積立投資』のメリットをご紹介していきたいと思います。

資産運用に関して、多くの方が以下のような悩みを持っているのではないでしょうか?

「将来の経済の動きが分からないため、いつ投資をすれば良いのかわからない」

「為替の動きが心配で追加投資に踏み切れない」

こういった悩みを持つ方に有効なのが積立投資です。なぜ有効なのか、詳しく見ていきましょう。

【目次】① 積立投資とは何か?

② 積立投資のメリットは?

③ 数値で分かる積立投資の効果

④ 為替レートの変動の影響を緩和

⑤ 簡単に始められる!たいこうNaviの自動積立機能

⑥ おわりに

① 積立投資とは何か?

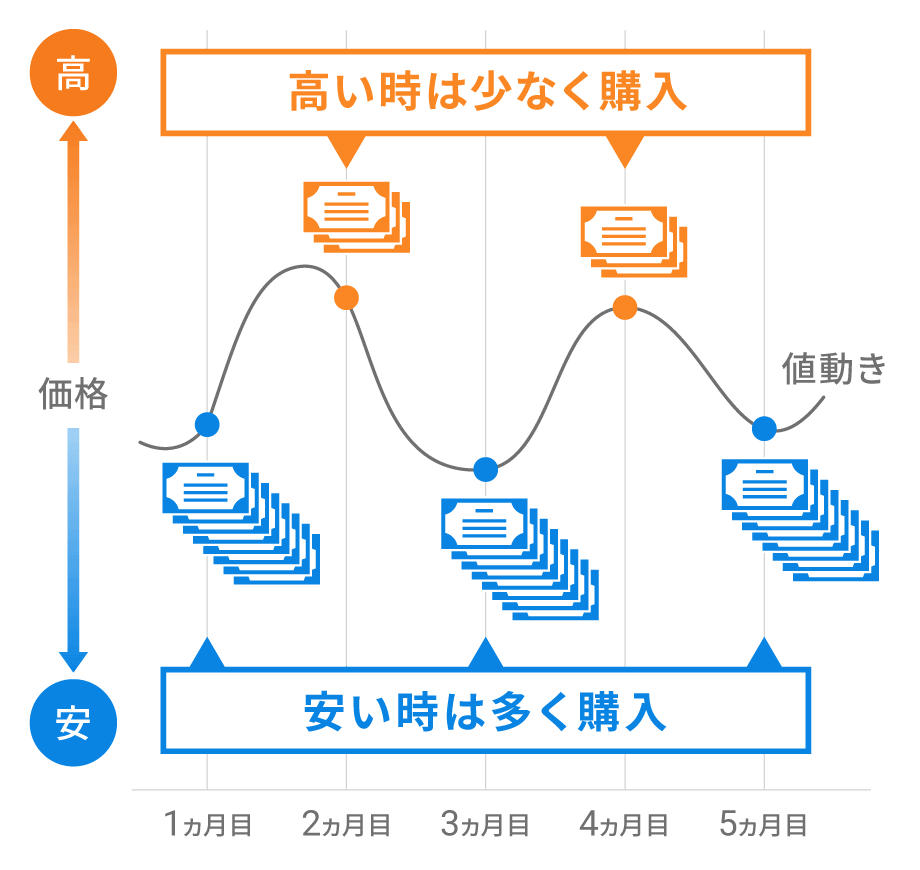

積立投資は、投資するタイミングや投資額を都度判断せずに、一定間隔で一定金額を機械的に投資していく手法です。このような投資手法は「ドル・コスト平均法」とも呼ばれ、資産運用の有効な手法として知られています。

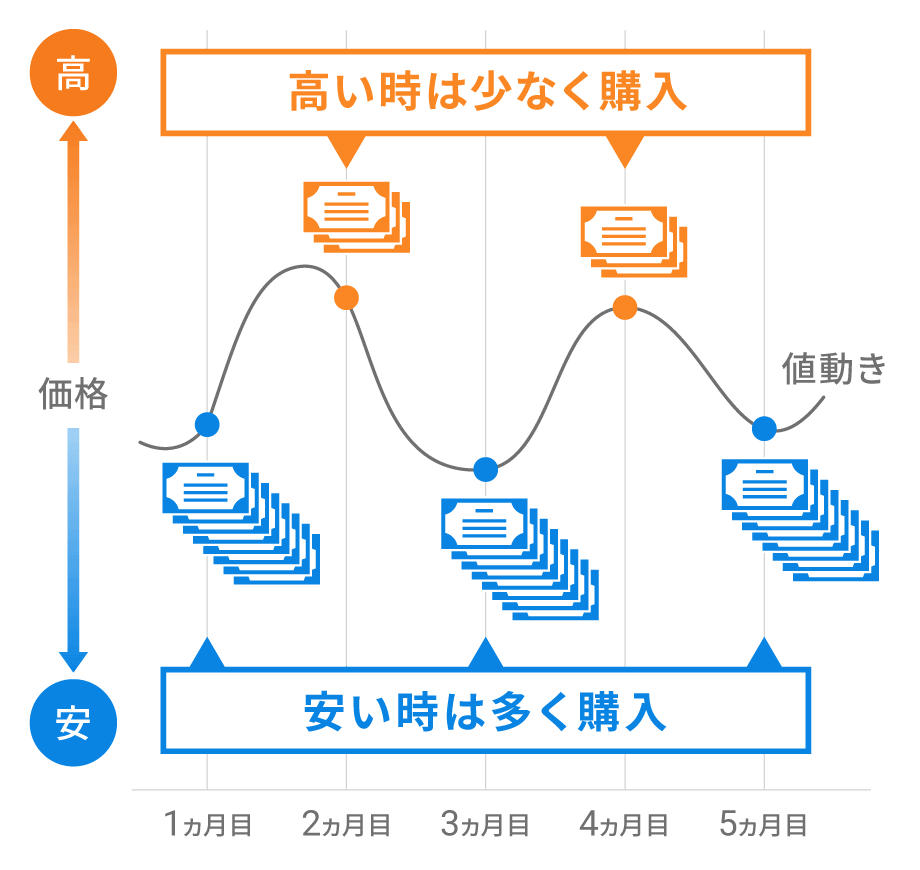

積立投資では、毎回、一定金額を投資するため、投資対象の銘柄が高値のときは少ししか買わず、安値のときに多く買うことができます。特に、将来に備えた長期的な資産運用をお考えの方におすすめの手法です。

積立投資のイメージ図

以下では積立投資のメリットを見ていきましょう。

② 積立投資のメリットは?

積立投資には、以下のメリットがあります。

・投資する「タイミング」を悩む必要がない

投資で利益を上げるには、相場が下落してその後上昇に転じるときに購入できればよいのですが、そのような相場の動きを予測することはプロにも難しいと言われています。むしろ、相場が下落した際に悲観的なニュースが報道されたりすることによって、投資をしないまま終わってしまったり、時期が遅れて相場が上昇した後に焦って投資することになってしまいがちです。不安や焦りなどの感情が邪魔をするせいで、適切な時期に投資をすることは非常に困難です。

積立投資は、このような感情の問題を解決できる投資手法です。相場の動向に左右されずに機械的に投資を行うため、人間の心理に影響されることがなく、着実に投資額を積み上げることができます。

・「銘柄の値動き」や「為替レート」を気にする必要がない

マーケットは常に変動しており、先行きを正確に予測することはできません。そのため1回だけの投資では、ちょうど高値のときに購入をしてしまう可能性があります。

積立投資であれば、機械的に複数回の投資が行われるため、割高の時期もあれば、割安に購入できる時期もあります。長期的にみると、値動きのリスクを軽減でき、実質的に積立投資期間中の購入価格を平均化することができます。

また、たいこうNaviのようにドル建ての資産への投資を行う場合は、為替レートの変動の影響を受けます。しかし、積立投資を行っていれば、様々な為替レートで投資を行うことになるため、長期的には平均化され、為替レートの変動による影響を軽減できます。

③ 数値で分かる積立投資の効果

積立投資の効果を数値で確認するために、10年前に金融市場を混乱させたリーマン・ショック前後での積立投資のリターンを見ていきます。

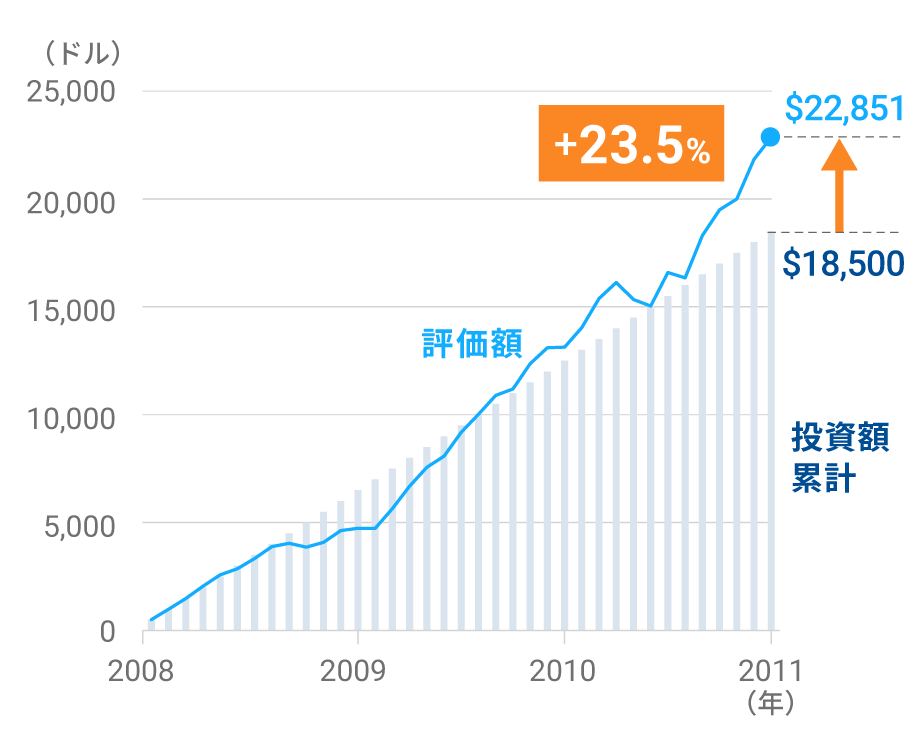

比較するのは、2008年から2011年の3年間での米国株(S&P500)の推移と、米国株(S&P500)に対して毎月500ドルずつ積立投資を行った場合のリターンです。

以下では実際のデータを用いて結果を見ていきます。米国株(S&P500)の推移と、積立投資のリターンが大きく異なることに驚かれるかもしれません。

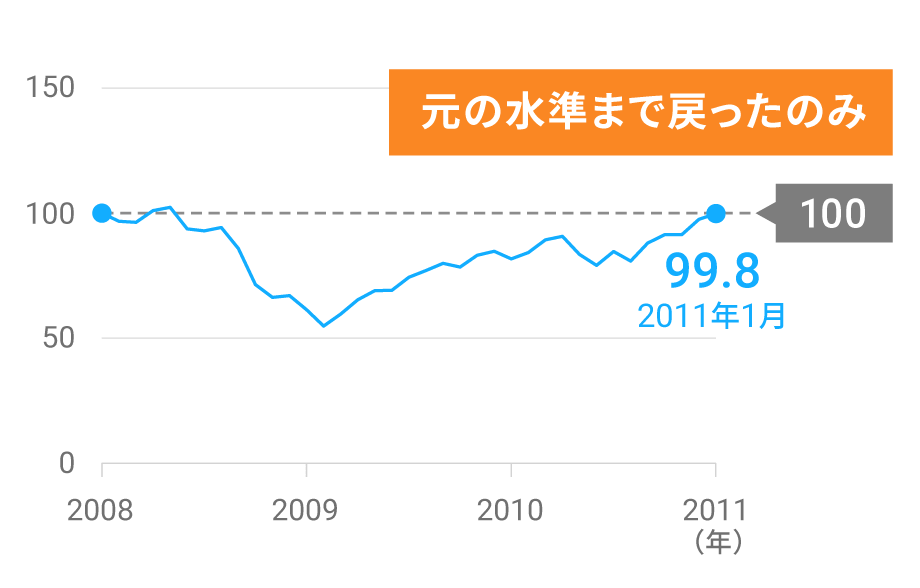

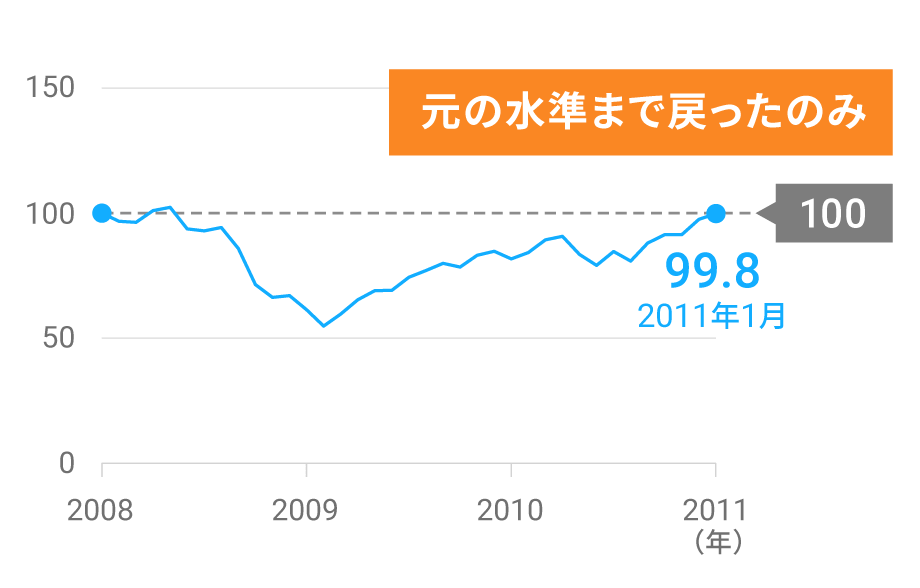

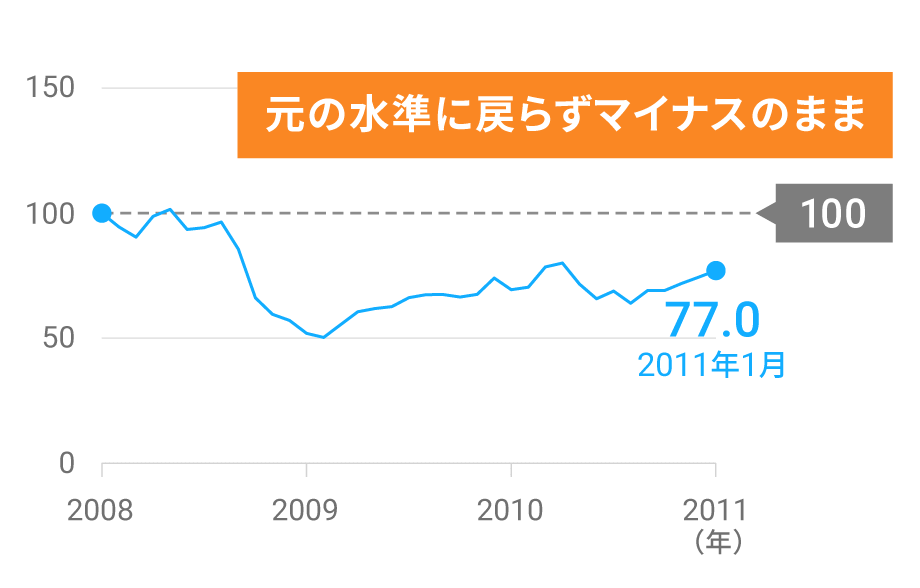

米国株(S&P500)の推移

2008年に起こった「リーマン・ショック」では、世界経済は大きな打撃を受け、株式相場も急落しました。 図表1の通り、危機の震源地である米国の株価は2008年に大きく下落しましたが、2009年前半には底を打ち、2011年の初めにはリーマン・ショック前の水準に戻りました。

図表1:米国株(S&P500)の推移

2008年1月末を100とした場合

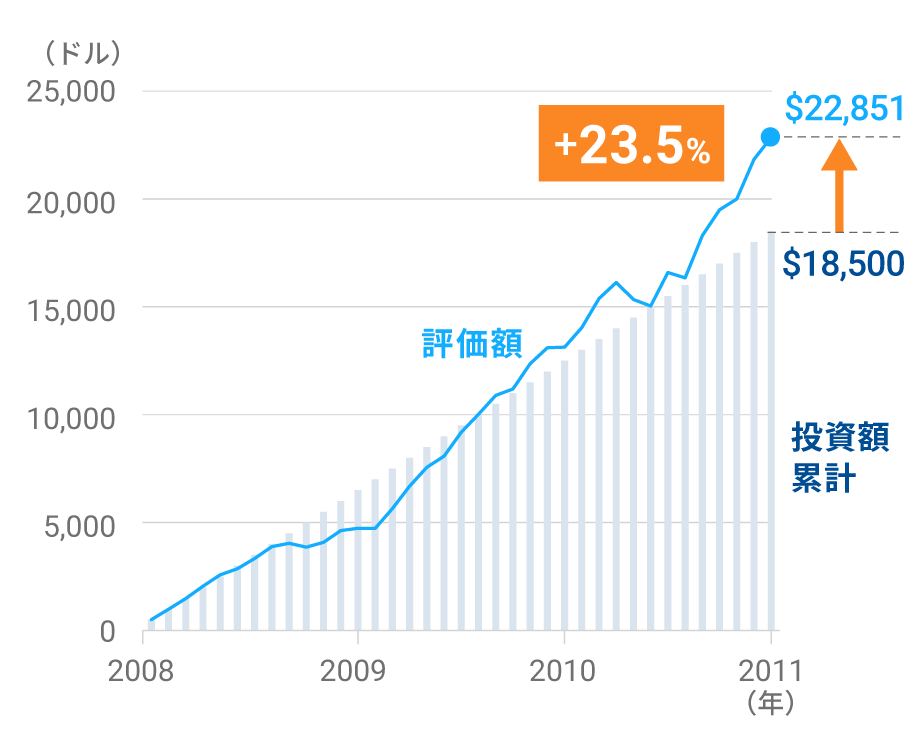

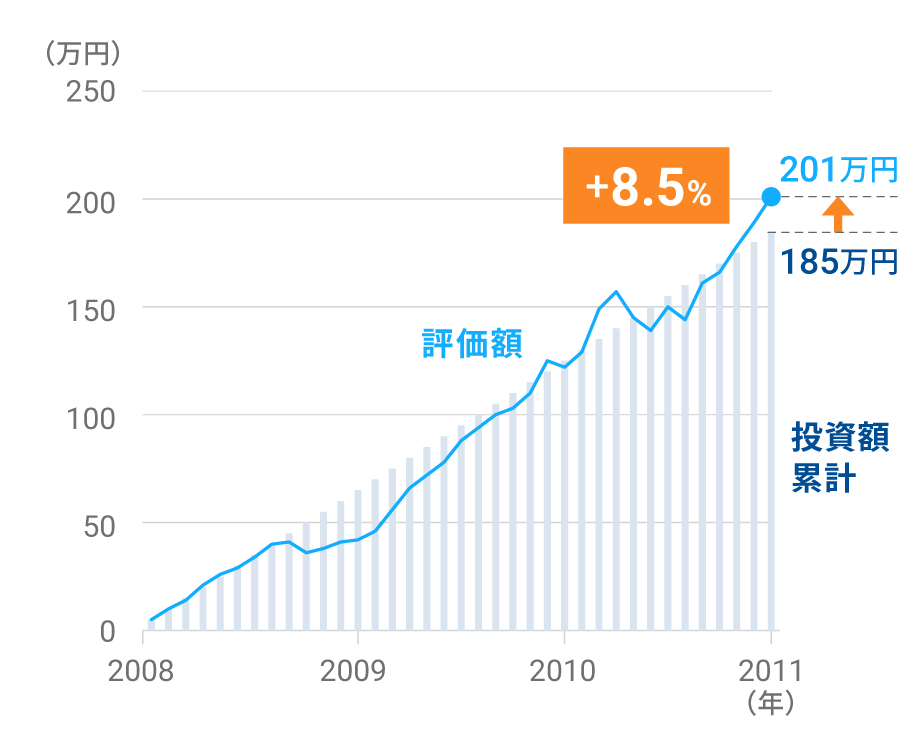

米国株(S&P500)に積立投資をした場合のリターン

2008年1月からの3年間でS&P500指数は暴落して元の水準まで戻っただけですが、同じ期間に同指数に毎月500ドルを積立投資していた場合のリターンを試算してみると、最終的な評価額は投資額の累計より23.5%増えるという結果になりました(図表2)。

図表2:米国株(S&P500)に

積立投資をした場合のリターン

毎月500ドル投資した場合

結果

結果をまとめると以下のようになります。この期間に株価は大きく変動しましたが、コツコツ投資を続ける積立投資なら安定したリターンを得られたことがわかります。

米国株(S&P500)の推移と積立投資のリターン(2008年1月~2011年1月)

| 条件 |

結果 |

| S&P500指数(配当込)の推移 |

指数の変化率: -0.2% |

| S&P500指数(配当込)に対して、2008年1月から毎月500ドルを積立投資する |

資産の増加率:+23.5% |

以上はひとつの事例に過ぎませんが、リーマン・ショック前後の実際のデータを見ることで、積立投資の効果を確認することができました。

④ 為替レートの変動の影響を緩和

続いて、為替レートの変動がどのように株価や積立投資に影響するのかを確かめます。

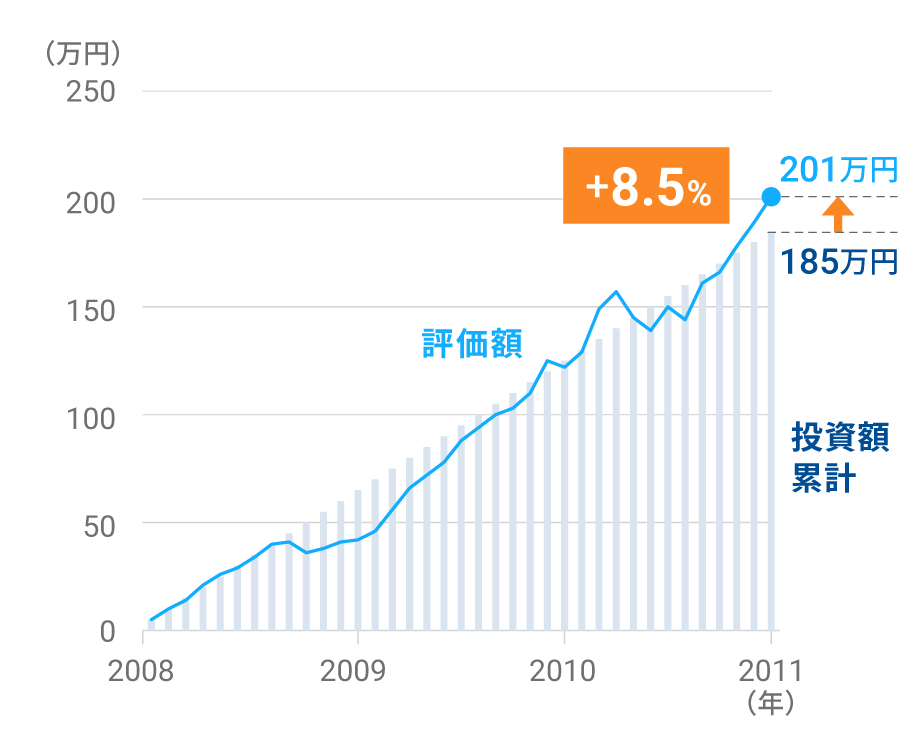

比較するのは、上記と同様に、2008年から2011年の3年間で、米国株(S&P500)の推移と、毎月5万円ずつ積立投資を行った場合のリターンです。両者のデータを円建てに換算した上で、違いを見ていきます。

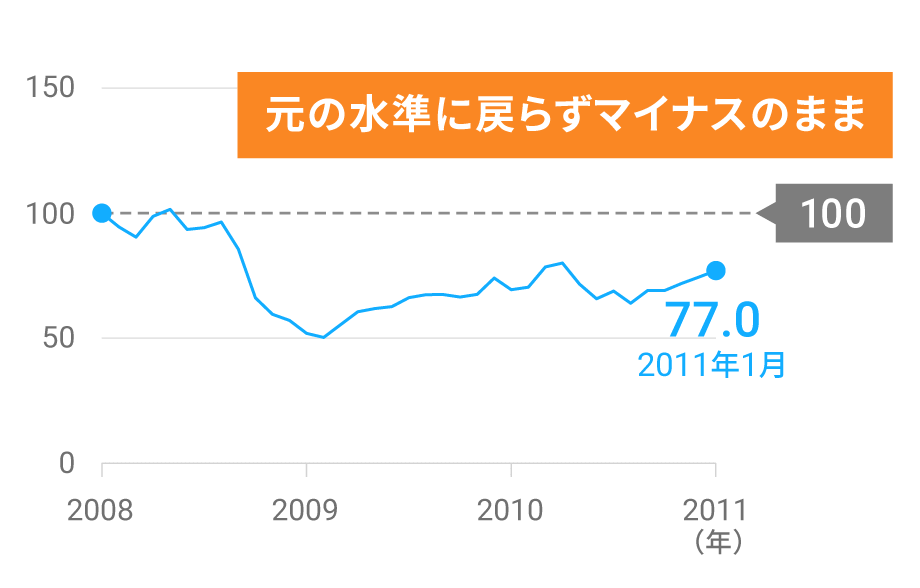

米国株(S&P500)の推移<円建て>

リーマン・ショック後の大幅な円高により、S&P500指数は円建てで見た場合には元に戻らず大きなマイナスのままでした(図表3)。

図表3:米国株(S&P500)の推移

2008年1月末を100とした場合 <円建て>

米国株(S&P500)に積立投資をした場合のリターン<円建て>

しかし同指数に毎月5万円ずつ積立投資していた場合には、最終的な評価額は投資額の累計より8.5%の増加となりました(図表4)。

図表4:米国株(S&P500)に

積立投資をした場合のリターン

毎月5万円投資した場合 <円建て>

結果

結果をまとめると、以下の表のようになります。積立投資のリターンはドル建てと比べると減少しましたが、それでもプラスのリターンを保っています。株価の推移と比べると、大きな差が出ていることがわかります。

米国株(S&P500)の推移と積立投資のリターン(2008年1月~2011年1月)<円建て>

| 条件 |

結果 |

S&P500指数(配当込)の推移

※円建てに換算 |

指数の変化率:-23.0% |

S&P500指数(配当込)に対して、2008年1月から毎月5万円を積立投資する

※円建てに換算 |

資産の増加率: +8.5% |

ドル建てでの資産運用を行う場合、積立投資によって為替レートの影響を小さくしてリターンを安定させることができますが、今回のデータでもその効果を確かめることができました。

なお、相場がずっと上昇を続ける場合など、積立投資よりも資金を一括で投資した方が結果的に高いリターンを得られる場合もあります。しかしながら、相場の先行きが正確に予測できないことを考えると、心理や値動きのリスクを軽減できる積立投資は合理的な選択肢となります。特に相場の先行きに不安を感じる場合には、積立投資のメリットを大きく実感できるのではないでしょうか。

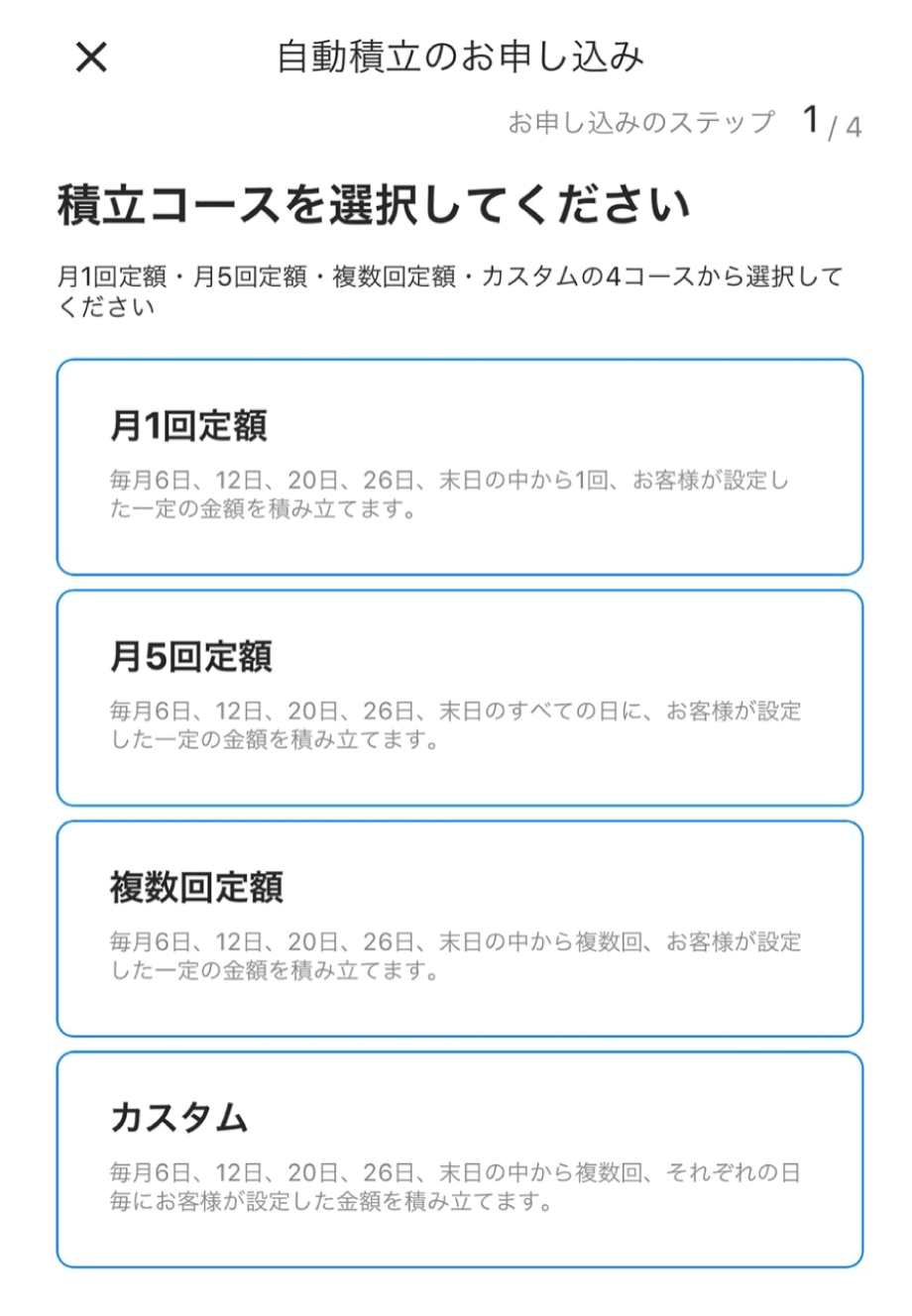

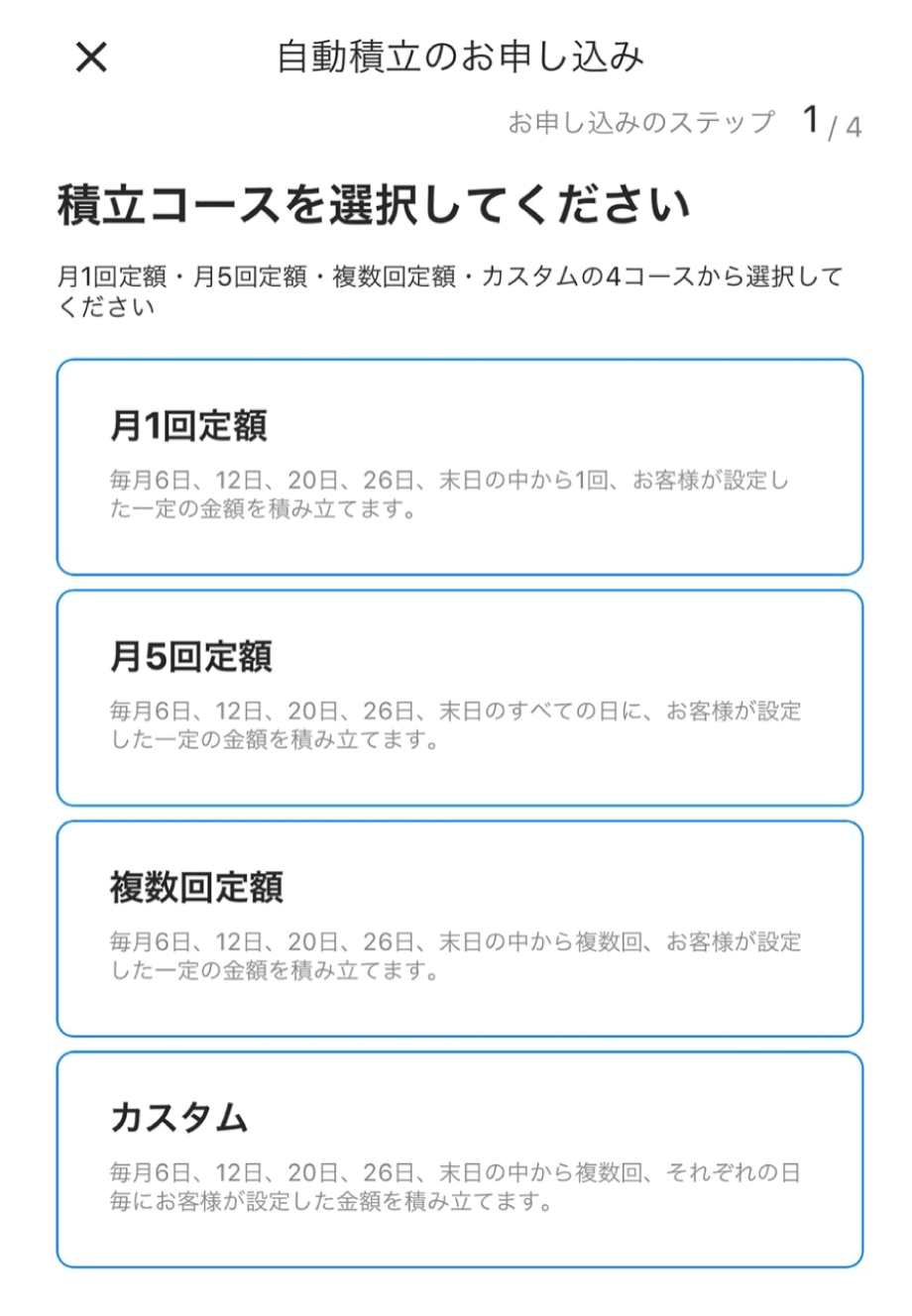

⑤ 簡単に始められる!たいこうNaviの自動積立機能

自動積立を利用すれば、自動的に銀行口座から一定額を引き落としてたいこうNaviの口座に入金を行い、資産運用を行うことが可能です。

また、月1回定額、月5回定額、複数回定額、カスタムの4コースの中から、ご希望に応じた積立コースを選ぶこともできます。

自動積立の申し込み画面

⑥ おわりに

以上のように、積立投資を行うことで、一時的な相場の変動に左右されない、長期的な視点に立った資産運用が可能になります。

またたいこうNaviは、積立から資産運用までを手軽かつ自動的に行うことのできる資産運用サービスを実現しています。ぜひたいこうNaviで、将来の資産形成をご一緒に行っていきましょう。

店舗・ATM

お問合わせ

ログイン

個人のお客さま