たいこうフリーローン・モアプラス Web完結申込み

お申込みにあたり、以下内容について確認、同意が必要になります。

内容をよくご確認の上、お申込みボタンを押してください。

確認事項

1.ご利用いただける方

- ・当行本・支店の営業区域にお住まいの方またはお勤め先がある方

- ・電子メールアドレスをお持ちの方

- ・パソコン・スマートフォン等で必要書類をご提出いただける方

※審査の段階で必要書類のアップロード依頼メールをお送りします。

(審査状況によっては、ご本人確認書類のアップロードメールをお送りする前にご融資をお断りする場合がございます。)※必要書類

●ご本人確認書類

●ご年収確認書類(お申込み金額300万円以下は不要) - ・当行普通預金口座をお持ちの方または融資実行までに当行普通預金口座を開設いただける方

(口座開設アプリはこちら)※既に当行の普通預金口座をお持ちの方で、お申込内容と、当行へ届出いただいている「住所・氏名」等、およびご本人確認書類の記載事項が相違する場合はご契約いただけません。お申込前に、当行へお届出内容を、インターネットバンキングやご郵送等、当行所定の方法で変更手続を行ってください。

2.お手続きについて

- ・お申込み内容の入力や必要書類アップロード等はご入力いただいたメールアドレス宛にご案内するWeb画面よりお手続きいただきます。

- ・審査に際して、ご本人さま確認およびお申込み内容確認のため、携帯電話もしくはご自宅へお電話をいたします。

※ご本人さまであると判断しかねる場合はご契約いただくことができません。

※また、お客さまへの電話連絡が取れない場合等は、本申込みを取り消しさせていただく場合がございます。

- ・お申込みにあたって、保証会社の保証審査と当行所定の審査がございます。審査の結果によっては、ご希望に沿いかねる場合がございます。

3.ご返済について

- ・ご返済日は毎月3日、13日、23日(銀行休業日の場合は翌営業日)のいずれかをご選択いただけます。

- ・ご融資日の属する月の翌月の約定返済日より、ご返済金額をご返済用普通預金口座よりお引落しいたします。

- ・ボーナス返済(6ヵ月毎の増額返済)はご利用いただけません。

個人情報の収集・保有・利用・提供に関する同意条項

第1条(個人情報の利用目的)

申込人(「連帯債務者」を含む)、連帯保証人および物上保証人(以下三者をあわせて「契約者」という)は、株式会社大光銀行(以下「銀行」という)が、個人情報の保護に関する法律(平成15年5月30日法律第57号)に基づき、契約者の個人情報(本申込後の変更内容および本申込前に取得した内容も含みます。以下同じ。)を、下記の業務において、下記の利用目的の達成に必要な範囲内で利用することに同意します。

- (1)業務内容

- ①預金業務、融資業務、為替業務、両替業務、外為業務およびこれらに付随する業務

- ②投資信託販売業務、金融商品仲介業務、保険販売業務、信託業務等法律により銀行が営むことができる業務およびこれらに付随する業務

- ③その他銀行が営むことができる業務およびこれらに付随する業務(今後取扱いが認められる業務を含む。)

- (2)利用目的

銀行および銀行の関連会社や提携会社の金融商品やサービスに関し、下記利用目的で利用いたします。なお、特定の個人情報の利用目的が、法令等に基づき限定されている場合には、当該利用目的以外で利用いたしません。

- ①各種金融商品の口座開設等、金融商品やサービス等の受付

- ②各種金融商品・サービス等をご提供するための必要な情報登録

- ③犯罪収益移転防止法にもとづく、ご本人さまの確認等や金融商品・サービスをご利用いただくための資格等の確認

- ④各種金融商品・サービス等における期日管理等、継続的なお取引の管理

- ⑤融資の審査や継続的なご利用等に際しての判断

- ⑥適合性の原則等に照らした判断等、金融商品やサービスの提供にかかる妥当性の判断

- ⑦与信事業に際して個人情報を加盟する個人信用情報機関に提供する場合等、適切な業務の遂行に必要な範囲での第三者への提供

- ⑧お客さまとの契約や法律等に基づく権利の行使や義務の履行

- ⑨お客さまニーズの把握や金融商品・サービスの研究や開発

- ⑩ダイレクトメールの発送等、金融商品やサービスに関するご提案・ご連絡

- ⑪提携会社等の商品やサービスのご提案

- ⑫お取引の解約やお取引解約後の事後管理

- ⑬他の事業者等から個人情報の処理の全部または一部について委託された場合等において、委託された当該業務を適切に遂行するため

- ⑭お客さまの取引履歴やウェブサイトの閲覧履歴等の情報を分析し、趣味・嗜好に応じた商品・サービスに関する広告等を行うため(利用目的で必要な範囲に限定し、お客さまの個人情報を提携会社等の第三者へ提供することがあります)

- ⑮その他、お客さまとのお取引を適切かつ円滑に履行するため

なお、銀行法施行規則第13条の6の6等の規定に基づき、銀行は、個人信用情報機関から提供を受けた契約者の借入返済能力に関する情報については、返済能力の調査以外の目的のためには利用もしくは第三者提供いたしません。同様に、銀行法施行規則第13条の6の7等の規定に基づき、銀行は業務を行う際に知り得た契約者に関する人種、信条、門地、本籍地、保健医療または犯罪経歴についての情報等の特別な非公開情報は、適切な業務運営その他必要と認められる目的以外には利用もしくは第三者提供いたしません。

第2条(個人情報の収集・保有・利用)

- 1.契約者は、本申込および本契約を含む、銀行との取引の、与信判断および与信後の管理(債権管理業務を含む)のため、以下の情報(以下これらを総称して「個人情報」という)を銀行が保護措置を講じたうえで収集・保有・利用することに同意します。

- (1)所定の申込書等に契約者自身が記載またはホームページの申込みサイトで入力した契約者の氏名、性別、年齢、生年月日、郵便番号、住所、電話番号、電子メールアドレス、勤務先、職業、家族に関する情報、取引目的、住居状況等の契約者情報(本契約締結後に銀行が契約者から通知を受ける等により知り得た情報を含む)

- (2)本契約に関する申込日、契約日、ローン商品名、契約額、返済回数等の契約情報

- (3)本契約に関する支払開始後の利用残高、月々の返済状況等

- (4)本契約に関する契約者の返済能力(支払途上における返済能力等を含む。以下同じ。)を調査するため、契約者が申告した契約者の資産、負債、収入、支出、銀行が収集したローンおよびクレジットの利用履歴ならびに過去の債務の返済状況

- (5)「犯罪収益移転防止法」に基づいて本契約を行う者が契約者に相違ないことを確認するため契約者が提出または提示した、または銀行が債権管理業務に基づき取得した、契約者の運転免許証、パスポート、マイナンバーカード、運転経歴証明書(平成24年4月1日以降のもの)、健康保険被保険者証、印鑑証明書、住民票等に記載された情報

- (6)電話帳、住宅地図、登記簿謄抄本、官報等の一般に公開されている情報

- 2.契約者は、銀行が必要と認めた場合、契約者の住民票、戸籍謄本(抄本)、戸籍の附表に基づく契約者の居住地を確認するために必要な情報や、与信後の管理上、相続人等を確認するため必要な情報を、銀行が保護措置を講じたうえで収集・保有・利用することに同意します。

- 3.契約者は、銀行が団体信用生命保険、債務返済支援保険等の加入、管理および支払業務のため必要な保健医療情報を、銀行が保護措置を講じたうえで収集・保有・利用することに同意します。

第3条(個人信用情報機関への利用・登録等)

- 1.契約者は、銀行が加盟する個人信用情報機関および同機関と提携する個人信用情報機関に契約者の個人情報(当該各機関の加盟会員によって登録される契約内容、返済状況等の情報のほか、当該各機関によって登録される不渡情報、破産等の官報情報等を含む。)が登録されている場合には、銀行がそれを与信取引上の判断(返済能力または転居先の調査をいう。ただし、銀行法施行規則第13条の6の6等により、返済能力に関する情報については返済能力の調査の目的に限る。以下同じ。)のために利用することに同意します。

- 2.銀行が本申込に関して、銀行が加盟する個人信用情報機関を利用した場合、契約者は、その利用した日および本申込の内容等が同機関に1年を超えない期間登録され、同機関の加盟会員によって自己の与信取引上の判断のために利用されることに同意します。

- 3.契約者は、本申込による契約(以下、「本契約」という)に基づく下記の個人情報(その履歴を含む)が銀行が加盟する個人信用情報機関に登録され、同機関および同機関と提携する個人信用情報機関の加盟会員によって自己の与信取引上の判断のために利用されることに同意します。

登録情報 登録期間 氏名、生年月日、性別、住所(本人への郵便不着の有無等を含む)、電話番号、勤務先等の本人情報 下記の情報のいずれかが登録されている期間 借入金額、借入日、最終返済日等の本契約の内容およびその返済状況(延滞、代位弁済、強制回収手続、解約、完済等の事実を含む) 本契約期間中および本契約終了日(完済していない場合は完済日)から5年を超えない期間 当行が加盟する個人信用情報機関を利用した日および契約またはその申込みの内容等 当該利用日から1年を超えない期間 官報情報 破産手続開始決定等を受けた日から7年を超えない期間 登録情報に関する苦情を受け、調査中である旨 当該調査中の期間 本人確認資料の紛失・盗難、貸付自粛等の本人申告情報 本人から申告のあった日から5年を超えない期間 - 4.契約者は、前項の個人情報が、その正確性・最新性維持、苦情処理、個人信用情報機関による加盟会員に対する規則遵守状況のモニタリング等の個人情報の保護と適正な利用の確保のために必要な範囲内において、個人信用情報機関およびその加盟会員によって相互に提供または利用されることに同意します。

- 5.前4項に規定する個人信用情報機関の名称、所在地、問い合わせ先電話番号は次のとおりです。また、各機関の加盟資格、加盟会員名等の詳細は各機関のホームページをご覧ください。なお、個人信用情報機関に登録されている情報の開示は、各機関で行います(銀行では出来ません)。

- (1)銀行が加盟する個人信用情報機関

名 称:全国銀行個人信用情報センター

住 所:〒100-8216 東京都千代田区丸の内1-3-1

電話番号:03-3214-5020

ホームページ:https://www.zenginkyo.or.jp/pcic/※主に金融機関とその関係会社を会員とする個人信用情報機関

- (2)同機関と提携する個人信用情報機関

- ①名 称:株式会社日本信用情報機構

住 所:〒110-0014 東京都台東区北上野一丁目10番14号 住友不動産上野ビル5号館

電話番号:0570-055-955

ホームページ:https://www.jicc.co.jp/※主に貸金業、クレジット事業、リース事業、保証事業、金融機関事業等の与信事業を営む企業を会員とする個人信用情報機関

- ②名 称:株式会社シー・アイ・シー

住 所:〒160-8375 東京都新宿区西新宿1-23-7 新宿ファーストウエスト15階

電話番号:0120-810-414

ホームページ:https://www.cic.co.jp/※主に割賦販売等のクレジット事業を営む企業を会員とする個人信用情報機関

- ①名 称:株式会社日本信用情報機構

- (1)銀行が加盟する個人信用情報機関

第4条(銀行と保証会社の間での個人情報の提供)

契約者は、本申込において保証会社に保証委託をする場合は、本申込および本契約にかかる情報を含む契約者に関する下記情報を下記目的の達成に必要な範囲で、銀行と保証会社が相互に提供し、利用することに同意します。

- (1)銀行より保証会社に提供される情報

- ①氏名、住所、生年月日、性別、電話番号・電子メールアドレス等の連絡先、家族に関する情報、職業、勤務先に関する情報、住居状況、資産・負債に関する情報、申込内容に関する情報等、申込書ならびに契約書に記載される全ての情報、申込書以外で契約者が銀行に届出た事項

- ②本申込ならびに本契約にあたり、提出される付属書類等に記載の情報ならびに口頭にて確認する情報

- ③銀行における借入残高、借入期間、金利、返済額、返済日等本契約に関する情報

- ④銀行における預金残高情報、他の借入金の残高情報・返済状況等、保証会社における取引管理または取引上の権利保全に必要な情報

- ⑤延滞情報、破産情報等を含む本契約の返済に関する情報

- ⑥銀行が保証会社に対して代位弁済を請求するにあたり必要な情報

〈提供される目的〉- ア.本申込ならびに本契約の受付、資格確認、保証の審査、保証の決定

- イ.保証取引の継続的な管理、保証基準の見直し

- ウ.加盟する個人信用情報機関への提供等、適切な業務の遂行に必要な範囲での第三者への提供

- エ.法令等もしくは契約上の権利の行使や義務の履行

- オ.市場調査等研究開発

- カ.取引上必要な各種郵便物の送付

- キ.金融商品やサービスの各種ご提案

- ク.その他お客さまとの取引の適切かつ円滑な実行

- (2)保証会社より銀行に提供される情報

- ①氏名、住所、生年月日、性別、電話番号・電子メールアドレス等の連絡先、家族に関する情報、職業、勤務先に関する情報、住居状況、資産・負債に関する情報、申込内容に関する情報等、保証会社への申込書ならびに保証会社との契約書に記載される全ての情報

- ②保証会社への申込ならびに保証会社との契約にあたり、提出される付属書類等に記載の情報ならびに保証会社が口頭にて確認する情報

- ③保証会社における保証審査の結果に関する情報

- ④保証番号や保証料金額等、保証会社における取引に関する情報

- ⑤保証会社における保証残高情報、他の保証取引に関する情報等、銀行における取引管理または取引上の権利保全に必要な情報

- ⑥銀行の代位弁済請求に対する代位弁済完了に関する情報等、代位弁済手続きに必要な情報

- ⑦代位弁済完了後の返済状況等に関する情報

〈提供される目的〉

第1条に定める銀行における個人情報の利用目的

第5条(債権譲渡にともなう個人情報の第三者提供)

ローン等の債権は、債権譲渡・証券化といった形式で、他の事業者等に移転することがあります。契約者は、その際、契約者の個人情報が当該債権譲渡または証券化のために必要な範囲内で、債権譲渡先または証券化のために設立された特定目的会社等に提供され、債権管理・回収等の目的のために利用されることに同意します。

第6条(個人情報の提携先への第三者提供)

- 1.契約者は、本契約が企業提携ローン等で下記に該当する場合は、本申込および本契約にかかる情報を含む契約者に関する下記情報を下記目的の達成に必要な範囲で、提携先に提供されることに同意します。

- ①提携先の保証がある場合

- ②提携先の利子補給がある場合

- ③提携先が返済手続をする場合

- 〈提供される個人情報〉

- ①氏名、銀行における借入残高、借入期間、金利、返済額、返済日等本契約に関する情報

- ②延滞情報を含む本契約の返済に関する情報

- ③提携先の保証がある場合は、銀行が提携先に対して代位弁済を請求するにあたり必要な情報

- 〈提供される目的〉

- ①提携先による保証取引の継続的な管理

- ②提携先による利子補給の手続き

- ③提携先による返済の手続き

- 2.契約者は、本契約による融資金を提携先の指定口座へ振り込む場合は、本申込および本契約にかかる情報を含む契約者に関する下記情報を、下記目的の達成に必要な範囲で、提携先に提供されることに同意します。

- 〈提供される個人情報〉

氏名、銀行における借入金額、借入日等本契約の実行に関する情報 - 〈提供される目的〉

提携先による融資実行の確認

- 〈提供される個人情報〉

第7条(個人情報の保険会社への第三者提供)

契約者は、本契約に保険を付ける場合は、本申込および本契約にかかる情報を含む契約者に関する下記情報を、下記に記載の利用目的の達成に必要な範囲で、銀行が保険契約を締結する幹事生命・損害保険会社に提供されることに同意します。

- 〈提供される個人情報〉

- ①氏名、銀行における借入残高、借入期間、金利、返済額、返済日等本契約に関する情報

- ②延滞情報を含む本契約の返済に関する情報

- ③銀行が幹事生命・損害保険会社に対して保険金を請求するにあたり必要な情報

- 〈提供される目的〉

幹事生命・損害保険会社における当該生命・損害保険の加入、管理および支払いのため

第8条(サービサーへの債権管理回収業務の委託)

サービサーへの債権管理回収業務の委託に伴って、当該業務上必要な範囲内で銀行とサービサー間で相互に申込者の個人情報が提供されることに同意します。

第9条(個人情報の利用・提供の停止)

- 1.銀行は、第1条の利用目的⑩、⑪に規定している利用目的のうち、銀行の宣伝物・印刷物の送付等の営業案内および提携先の宣伝物・印刷物の銀行発送物への同封等による送付については、契約者から個人情報の利用の停止の申し出があったときは、遅滞なくそれ以降の当該目的での利用を停止する措置をとります。

- 2.前項の利用・提供の停止の手続については、銀行の店頭掲示ポスターまたは銀行のホームページ(https://www.taikobank.jp)に掲載します。

- 3.本契約が不成立の場合であっても、第1項に規定する場合を除き、本申込に係る個人情報の利用・提供を停止することはできません。

第10条(開示・訂正・個人情報の取扱いに関する問合せ等の窓口)

銀行が保有する契約者の個人情報について、個人情報の保護に関する法律(平成15年法律第57号)第25条から第27条に規定する開示、訂正等および前条に規定する利用・提供の停止等に関するお問合せは、銀行の本・支店もしくは下記相談窓口までお願いします。

【相談窓口】大光銀行 お客さま相談室 電話番号 0120-36-4440

第11条(本同意条項に不同意の場合)

銀行は、契約者が本契約の必要な記載事項(契約書表面で契約者が記載すべき事項)の記載を希望しない場合および本同意条項の内容の全部または一部を承認できない場合、本契約をお断りすることがあります。

第12条(同意条項の変更)

本同意条項は法令に定める手続き等により、必要な範囲内で変更できるものとします。

以上

ローン契約(金銭消費貸借契約)規定

株式会社大光銀行(以下「銀行」といいます)のお客さま(以下「借主」といいます)が、株式会社オリエント・コーポレーション(以下「保証会社」といいます)の保証により銀行との間で行う標記ローン取引(以下「本取引」といいます)に関する銀行とのローン契約(金銭消費貸借契約、以下「本契約」といいます)の規定(以下「本規定」といいます)について以下のとおり定めます。

第1条(本契約の申込みおよび成立)

- 1.借主は、銀行および保証会社のホームページの申込画面に所定の事項を入力し銀行に送信する方法により本取引を申込みします。なお、借主は本取引の申込みにあたり、銀行が指定する必要書類を提出又は提示するものとします。

- 2.銀行が借主から前項の申込みを受け、銀行および保証会社による所定の審査を経て銀行が本取引申込みを応諾する旨を借主に通知し、銀行所定の期間内に最終契約同意手続その他所定の手続を行った後、銀行の借主名義の預金口座に融資金を入金することにより契約が成立するものとします。なお、契約日は融資金を入金した日とします。

第2条(返済方法および初回返済日)

返済は元利金均等方式による毎月返済とし、初回返済日は融資実行月の翌月の返済日とします。

第3条(利息および損害金)

- 1.借主は、次の各号のいずれかの方法により利息を支払うものとします。

- ①毎月返済の利息は「元金残高×年利率×1/12」により算出し、各返済日に経過分を後払いするものとします。ただし、月未満の期間は年365日の日割計算とします。

- ②前号以外の返済方法による借入の場合、年365日の日割計算によるものとします。

- 2.本契約による債務を履行しなかった場合には、支払うべき元本金額に対し年14%の割合による損害金を支払うものとします。この場合の計算方法は年365日の日割計算とします。

第4条(借入金等の自動支払)

- 1.借主は、元利金均等方式による元利金の返済のため、各返済日(返済日が銀行の休日の場合には、その翌営業日とします。以下同じです。)までに、毎回の元利金返済額相当額を本契約の返済用預金口座(以下「返済口座」といいます)に預け入れておくものとします。(以下「返済額」といいます)

- 2.銀行は、各返済日に普通預金規定および総合口座取引規定に基づく払戻請求書および通帳なしに返済口座から引落しのうえ、毎回の元利金の返済に充当するものとします。ただし、返済口座の残高が毎回の返済額に充たない場合には、銀行はその一部の返済にあてる取扱いはせず、返済が遅延することになります。

- 3.毎回の返済額相当額の預け入れが各返済日より遅れた場合には、借主は、直ちに不足額を預け入れるものとし、預け入れ後、銀行は返済額と損害金の合計額をもって前項と同様の取扱いができるものとします。

- 4.返済口座から引落とす際に、他にも返済口座から支払いをなすべきものがあるときは、その支払いと2項および3項による引落しのいずれを先にするかは銀行の任意とします。

- 5.銀行が本条に基づいて取扱いをしたことにより、万一事故、損害等が生じても一切の責任は借主が負うものとします。

第5条(利率の変更)

借入期間中の利率は原則として変更しないものとします。ただし、銀行は借主の信用状況の変化、基準金利の取扱いが廃止される等金融情勢の変化、その他相当の事由がある場合には、利率および第3条第2項記載の損害金の割合を一般に行われる程度のものに変更することができることとします。利率の変更を行う場合、銀行は変更を行う旨およびその内容をあらかじめ銀行ホームページへの表示その他相当の方法で公表するものとします。

第6条(繰り上げ返済)

- 1.借主が、本契約による債務を期限前に繰り上げて返済できる日は、毎月の返済日とし、繰り上げ返済日の7営業日前までに銀行へ通知し、銀行の承認を受けるものとします。

- 2.借主が繰り上げ返済する場合には、銀行所定の手数料を支払うものとします。

- 3.一部繰り上げ返済する場合には、前項によるほか、次の表のとおり取り扱うものとします。

元利金均等方式 繰り上げ返済できる金額 繰り上げ返済日に続く月単位の返済元金の合計額 返済期日の繰り上げ 返済元金に応じて、以降の各返済日を繰り上げます。

繰り上げ返済後に適用する利率は、繰り上げ返済前と変わらないものとします。

第7条(保証人または担保の追加)

- 1.借主は、担保価値の減少、借主または保証人の信用不安等の債権保全を必要とする相当の事由が生じた場合において、銀行が相当の期間を定めて請求したときは、遅滞なくこの債権を保全しうると銀行が認める担保もしくは増担保を提供し、または保証人をたてもしくはこれを追加、変更するものとします。

- 2.借主は、担保について現状を変更し、または第三者のために権利を設定しもしくは譲渡するときは、あらかじめ書面により銀行の承諾を得るものとします。

- 3.担保は、必ずしも法定の手続きによらず、一般に妥当と認められる方法、時期、価格等により銀行において取立または処分のうえ、その取得金から諸費用を差し引いた残額を法定の順序にかかわらず、本契約による債務の返済にあてることができるものとし、なお残債務がある場合には、借主は直ちに返済するものとします。

- 4.借主の差し入れた担保について、事変、災害、輸送途中のやむを得ない事故等によって損害が生じた場合には、銀行は責任を負わないものとします。

第8条(期限前の全額返済義務)

- 1.借主について、次の各号の事由が一つでも生じた場合には、銀行からの通知催告等がなくても、借主は本契約による債務全額について当然期限の利益を失い、直ちに本契約による債務全額を返済するものとします。

- ①借主が返済を遅延し、銀行から書面により督促しても、督促期限日までに遅延する返済額(損害金を含む)を返済しなかったとき。

- ②借主が住所変更の届出を怠り、銀行から借主に宛てた通知が届出の住所に到達しなくなるなど、借主の責めに帰すべき事由によって銀行に借主の所在が不明になったとき。

- 2.次の各号の事由が一つでも生じた場合には、借主は、銀行からの請求によって、本契約による債務全額についての期限の利益を失い、直ちに本契約による債務全額を返済するものとします。

- ①借主が本債務以外の債務の一部でも履行を遅滞したとき。

- ②借主が銀行取引上の他の債務について期限の利益を失ったとき。

- ③借主が第7条1項、第13条または第18条の規定に違反したとき。

- ④相続の開始を銀行が知ったとき。

- ⑤破産手続開始、民事再生手続開始、その他これらに類似する法的整理の申立があったとき。

- ⑥借主が支払停止したとき。

- ⑦借主が手形交換所または電子債権記録機関の取引停止処分を受けたとき。

- ⑧借主または保証人の預金その他の銀行に対する債権について仮差押、保全差押または差押の命令、通知が発送されたとき。

- ⑨借主が銀行との取引約定の一つにでも違反したとき。

- ⑩本取引を行うにあたり借主が申告した借入金の使途以外の使途に使用したとき。

- ⑪本取引に関し、銀行に虚偽の資料提供または報告したとき。

- ⑫前各号のほか、借主の信用状態に著しい変化が生じるなど元利金(損害金を含みます)の返済ができなくなる相当の事由が生じたとき。

- ⑬保証人が前項または本項の各号の一つにでも該当したとき。

- 3.前項の場合において、借主が住所変更の届出を怠る、あるいは借主が銀行からの請求を受領しないなど、借主の責めに帰すべき事由により、請求が延着し、または到達しなかった場合は、通常到達すべき時に期限の利益が失われたものとします。

第9条(反社会的勢力の排除)

- 1.借主または保証人は、現在、暴力団、暴力団員、暴力団員でなくなった時から5年を経過しない者、暴力団準構成員、暴力団関係企業、総会屋等、社会運動等標ぼうゴロまたは特殊知能暴力集団等、その他これらに準ずる者(以下これらを「暴力団員等」といいます)に該当しないこと、および次の各号のいずれにも該当しないことを表明し、かつ将来にわたっても該当しないことを確約いたします。

- ①暴力団員等が経営を支配していると認められる関係を有すること。

- ②暴力団員等が経営に実質的に関与していると認められる関係を有すること。

- ③自己、自社もしくは第三者の不正の利益を図る目的または第三者に損害を加える目的をもってするなど、不当に暴力団員等を利用していると認められる関係を有すること。

- ④暴力団員等に対して資金等を提供し、または便宜を供与するなどの関与をしていると認められる関係を有すること。

- ⑤役員または経営に実質的に関与している者が暴力団員等と社会的に非難されるべき関係を有すること。

- 2.借主または保証人は、自らまたは第三者を利用して次の各号の一にでも該当する行為を行わないことを確約いたします。

- ①暴力的な要求行為

- ②法的な責任を超えた不当な要求行為

- ③取引に関して、脅迫的な言動をし、または暴力を用いる行為

- ④風説を流布し、偽計を用いまたは威力を用いて銀行の信用を毀損し、または銀行の業務を妨害する行為

- ⑤その他前各号に準ずる行為

- 3.借主または保証人が、暴力団員等もしくは1項各号のいずれかに該当し、もしくは前項各号のいずれかに該当する行為をし、または1項の規定に基づく表明・確約に関して虚偽の申告をしたことが判明し、借主との取引を継続することが不適切である場合には、借主は銀行からの請求によって、本契約による債務全額について期限の利益を失い、インターネットでの契約内容および本規定に定める返済方法によらず、直ちに本契約による債務全額を返済するものとします。

- 4.前項の規定の適用により、借主または保証人に損害が生じた場合にも、借主または保証人は銀行になんらの請求をしないものとします。また、銀行に損害が生じたときは、借主または保証人がその責任を負います。

- 5.3項の場合において、借主が住所変更の届出を怠る、あるいは借主が銀行からの請求を受領しないなど、借主の責めに帰すべき事由により、請求が延着し、または到達しなかった場合は、通常到達すべき時に期限の利益が失われたものとします。

第10条(銀行からの相殺)

- 1.銀行は、本契約による債務のうち各返済日が到来したもの、または第8条および第9条によって返済しなければならない本契約による債務全額と、借主の銀行に対する預金その他の債権とを、その債権の期限にかかわらず相殺することができます。この場合、書面により通知するものとします。

- 2.前項によって相殺する場合には、債権債務の利息および損害金の計算期間は相殺計算実行の日までとし、預金その他の債権の利率については、預金規定等の定めによります。ただし、期限未到来の預金等の利息は、期限前解約利率によらず約定利率により1年を365日とし、日割りで計算します。

第11条(借主からの相殺)

- 1.借主は、本契約による債務と期限の到来している借主の銀行に対する預金その他の債権とを、本契約による債務の期限が未到来であっても、相殺することができます。

- 2.前項によって相殺をする場合は、相殺計算を実行する日の7営業日前までに銀行へ書面により相殺の通知をするものとし、預金その他の債権の証書、通帳は届出印を押印して直ちに銀行に提出するものとします。また、相殺計算を実行する日、相殺できる金額、相殺に伴う手数料および相殺計算実行後の各返済日の繰上げ等については第6条に準ずるものとします。

- 3.1項によって相殺をする場合には、債権債務の利息および損害金の計算期間は相殺計算実行の日までとし、預金等の利率については、預金規定等の定めによります。

第12条(債務の返済等にあてる順序)

- 1.銀行から相殺をする場合に、本契約による債務のほかに銀行取引上の他の債務があるときは、銀行は債権保全上等の事由により、どの債務との相殺にあてるかを指定することができ、借主は、その指定に対して異議を述べないものとします。

- 2.借主から返済または相殺をする場合に、本契約による債務のほかに銀行取引上の他の債務があるときは、借主はどの債務の返済または相殺にあてるかを指定することができます。なお、借主がどの債務の返済または相殺にあてるかを指定しなかったときは、銀行が指定することができ、借主はその指定に対して異議を述べないものとします。

- 3.借主の債務のうち一つでも返済の遅延が生じている場合などにおいて、前項の借主の指定により債権保全上支障が生じるおそれがあるときは、銀行は遅滞なく異議を述べ、担保・保証の状況等を考慮してどの債務の返済または相殺にあてるかを指定することができます。

- 4.2項のなお書または3項によって銀行が指定する借主の債務については、その期限が到来したものとします。

第13条(代り証書等の差し入れ)

事変、災害、輸送途中の事故等やむを得ない事情によって本契約にかかる書類が紛失、滅失または損傷した場合には、銀行の帳簿・伝票等の記録に基づいて債務を弁済します。なお、借主は、銀行の請求により代り証書を差し入れるものとします。

第14条(印鑑照合等)

銀行が、本取引にかかる諸届、その他書類に使用された印影(または署名、暗証)を届出の印影(または署名、暗証)と相当の注意をもって照合し、相違ないと認めて取り扱ったときは、それらの書類につき、偽造、変造その他の事故があっても、そのために生じた損害については、銀行は責任を負わないものとします。

第15条(費用の負担)

次の各号に掲げる費用は、法令に抵触しない範囲内で、借主が負担するものとします。

- ①抵当権または根抵当権の設定、抹消または変更の登記に関する費用。

- ②担保物件の調査または取り立てもしくは処分に関する費用。

- ③借主または保証人に対する権利の行使または保全に要した費用その他本契約に関する一切の費用。

第16条(諸費用の引落し)

前条の費用および本契約にかかる印紙代、手数料その他借主が負担しなければならない費用等は、銀行所定の日に第4条2項同様に、通帳および払戻請求書なしに返済口座から引落しのうえその支払いに充当することができます。

第17条(提出書類等)

本取引に関連して借主が銀行ホームページの申込画面または専用ホームページにおいて入力したデータ、銀行に提出した申込書その他一切の書類等は、本契約が借主との間で成立しなかった場合または本契約が終了した場合であっても返還されず、銀行がこれらを破棄しても、借主は何ら異議を述べません。

第18条(届出事項)

- 1.借主および保証人は、氏名、住所、印章、電話番号、職業、勤務先、勤務地その他銀行に届出た事項に変更があったときは、借主および保証人は直ちに銀行所定の方法で届出るものとします。この届出前に生じた損害について銀行は責任を負いません。

- 2.借主および保証人が前項の届出を怠ったため、銀行が借主および保証人から最後に届出のあった氏名、住所にあてて通知または送付書類を発送した場合には、延着しまたは到達しなかったときでも通常到達すべきときに到達したものとします。なお、借主が銀行からの通知を受領しないなど、借主の責めに帰すべき事由により、延着しまたは到達しなかったときでも通常到達すべき時に到達したものとします。

第19条(成年後見人等の届出)

- 1.借主または借主の補助人、保佐人、後見人は、借主について家庭裁判所の審判により、補助、保佐、後見が開始されたときは、成年後見人もしくは任意後見監督人等の氏名とその他必要な事項を書面により直ちに届出るものとします。借主の補助人、保佐人、後見人について、家庭裁判所の審判により、補助・保佐・後見が開始されたときも、同様に届け出るものとします。なお、本項に伴う書類が提出された場合には、銀行は新規の借入を停止できるものとします。

- 2.借主および借主の補助人、保佐人、後見人が既に補助、保佐、後見開始の審判を受けているとき、または、任意後見監督人の選任がされているときにも1項と同様に銀行に届出るものとします。

- 3.前各項の届出事項に取消しまたは変更が生じたときも同様に銀行に届出るものとします。

- 4.前各項の届出前に生じた損害については、銀行はいかなる責任も負いません。また、銀行の損害については、借主の負担とします。

- 5.保証人についても、本条各項の規定を適用するものとし、銀行が必要と認めた場合、借主は保証人の追加もしくは変更をすることに同意するものとします。なお、届出前に行った保証については、当然に有効であることを確認します。

第20条(調査および報告)

- 1.借主または保証人は、銀行が債権保全上必要と認めて請求をした場合には、借主および保証人の信用状態について直ちに報告し、また調査に必要な便益を提供するものとします。

- 2.借主または保証人は、借主および保証人の信用状態について重大な変化を生じたとき、または生じるおそれのあるときは、銀行から請求がなくても遅滞なく報告するものとします。

第21条(保証料)

- 1.借入利率に保証会社所定の保証料を含む場合は、銀行は借主に通知することなく銀行所定の方法により保証料を保証会社に支払います。

- 2.この場合、保証料は各返済日に後払いとするため未経過保証料がないことから、本契約に基づく借入を繰り上げ返済した場合でも保証料の返戻はないものとします。

第22条(債権譲渡)

- 1.借主は、銀行が将来本契約による債権を他の金融機関等に譲渡(以下本条においては信託を含みます)すること、当該他の金融機関等から他の第三者へ譲渡等すること、銀行が譲渡した債権を再び譲り受けること、およびその他順次に譲渡等がなされることにつき、あらかじめ承諾します。

- 2.前項により債権が譲渡された場合、銀行は譲渡した債権に関し、譲受人(以下本条においては信託の受託者を含みます)の代理人になるものとします。借主は銀行に対して、従来どおりインターネットで契約した内容および本規定に定める方法によって返済額を支払い、銀行はこれを譲受人に交付するものとします。

第23条(管理回収の委託)

- 1.借主は本契約による債務ならびに借主が銀行に対して負担する一切の債務について、銀行が必要と認めるときは、銀行の指定する「債権管理回収業に関する特別措置法」に基づき法務大臣より営業許可を受けた債権管理回収専門会社(以下「債権回収会社」といいます)にすべての債権の回収を委託することができるものとし、当該会社が銀行に代わり借主へ請求し、取り立てることを承諾します。

- 2.借主は、本契約による債務ならびに借主が銀行に対して負担する一切の債務について、銀行が必要と認めるときは、すべての債権を銀行の指定する債権回収会社に譲渡することを承諾します。

- 3.借主は、銀行または債権回収会社が本条1項および22項の行為を行うにあたり、必要な範囲において、銀行が債権回収会社に対し、借主の個人情報を提供することに同意します。

第24条(規定の変更)

- 1.本規定は、民法第548条の2第1項に定める定型約款に該当し、本規定の各条項は、金融情勢その他諸般の状況の変化その他相当の事由があると認められる場合には、民法第548条の4の定型約款の変更の規定に基づいて変更するものとします。

- 2.前項による本規定の変更は、変更後の規定の内容を、店頭表示、インターネットその他相当の方法で公表し、公表の際に定める1か月以上の相当な期間を経過した日から適用されるものとします。

- 3.変更日以降は変更内容により本契約を履行するものとします。

第25条(準拠法・合意管轄)

- 1.本契約および本契約に基づく借主および保証人と銀行の間の諸取引の契約準拠法は日本法とします。

- 2.本取引に関して訴訟の必要を生じた場合には、銀行本店の所在地を管轄する裁判所を第一審の専属管轄裁判所とすることに同意します。

第26条(保証)

- 1.保証人は、借主が本契約によって負担する一切の債務について、借主と連帯して保証債務を負い、その履行については、本契約に従うものとします。

- 2.保証人は、借主の銀行に対する預金その他の債権をもって相殺は行わないものとします。

- 3.保証人は、銀行が相当と認めるときはその都合によって担保または他の保証を変更、解除しても免責を主張しないものとします。

- 4.保証人が本契約による保証債務を履行した場合、代位によって銀行から取得した権利は、借主と銀行との間に、本契約による残債務または保証人が保証している銀行との他の契約による残債務がある場合には、銀行の同意がなければこれを行使しないものとします。もし、銀行の請求があれば、その権利または順位を銀行に無償で譲渡するものとします。

- 5.保証人が借主と銀行との取引についてほかに保証をしている場合には、その保証はこの保証契約により変更されないものとし、また、ほかに限度額の定めのある保証をしている場合には、その保証限度額にこの保証の額を加えるものとします。保証人が借主と銀行との取引について、将来ほかに保証した場合にも同様とします。

- 6.保証人と借主は、銀行がいずれか一方に対して債務の履行を請求した場合、他方に対してもその効力が及ぶこと、および保証人または借主が複数あるときの保証人相互間または借主相互間においても同様であることを了承します。

- 7.銀行は、保証人より請求があったときは、遅滞なく、主たる債務の元本及び利息、違約金、損害賠償等その債務に従たる全てのものについての不履行の有無並びにこれらの残額及びそのうち弁済期が到来しているものの額に関する情報を提供します。

第27条(住民票等の取得同意)

借主は、債権保全等の理由で銀行が必要と認めた場合、銀行が借主の住民票の写し等を取得することに同意します。

第28条(規定の準用)

本規定に定めのない事項については、他の取引規定・約款など銀行の定めるところによります。

第29条(返済予定表等)

銀行は、本取引の借入額・返済日・毎月の返済金額等の返済予定について、書面等により銀行所定の時期に銀行に届け出た借主の住所またはメールアドレスあてに送付します。

以上

2022.12

保証委託約款

申込者は、次の各条項を承認の上、申込者が表記金融機関(以下「金融機関」という)との表記金銭消費貸借契約(以下「金銭消費貸借契約」という)により、金融機関に対して負担する債務について連帯保証することを、株式会社オリエントコーポレーション(以下「保証会社」という)に委託します。

第1条(保証委託)

- 1.申込者は、金銭消費貸借契約に基づき申込者が金融機関に対して負担する債務の連帯保証を保証会社に委託します。

- 2.前項の保証会社の連帯保証は、保証会社が連帯保証の承諾の旨を金融機関に通知し、かつ、金銭消費貸借契約が成立した時にその効力が生じるものとします。

- 3.第1項の保証会社の連帯保証は、金融機関・保証会社間でそれぞれ別途締結される保証契約の約定に基づいて行われるものとします。

第2条(保証料の支払い及び返還等)

- 1.申込者は、保証料一括前払いの場合、保証会社に対し、保証会社所定の保証料を、金融機関を通じて支払うものとします。この場合、申込者は、保証委託の期間が延長となったときは、保証会社に対し、追加の保証料を、保証会社所定の方法により支払うものとします。

- 2.申込者は、金銭消費貸借契約に従い遅滞なく返済を履行し、かつ、約定返済期間の中途で残債務全額を繰上返済したときは、前項により支払った保証料のうち保証会社所定の計算方法による未経過保証料の返還を保証会社に請求できるものとします。この場合、申込者は、当該返還保証料から保証会社所定の振込手数料が差引かれること、保証会社所定の時期及び方法により返還されることに同意します。

- 3.申込者は、前項に定める場合を除き、保証会社に支払った保証料の返還を請求できないものとします。

第3条(保証債務の履行)

- 1.申込者は、申込者が金融機関に対する債務の履行を遅滞したため、又は、金融機関に対する債務の期限の利益を喪失したために、保証会社が金融機関から保証債務の履行を求められたときには、保証会社が申込者及び連帯保証人に対して何ら通知、催告することなく、金融機関に対し、保証債務の全部又は一部を履行することに同意します。

- 2.申込者は、保証会社が保証債務の履行によって取得した権利を行使する場合には、申込者が金融機関との間で締結した契約のほかに本保証委託契約(以下「本契約」という)の各条項を適用されても異議ありません。

第4条(求償権の事前行使)

- 1.保証会社は、申込者又は連帯保証人について次の各号の事由が一つでも生じたときには、求償権を事前に行使できるものとします。

- (1)差押、仮差押、仮処分、強制執行、競売、滞納処分等の申立を受けたとき、仮登記担保権の実行通知が到達したとき、民事再生、破産その他裁判上の倒産手続きの申立があったとき、又は清算の手続きに入ったとき、債務の整理・調整に関する申立があったとき。

- (2)自ら振出した手形、小切手が不渡りとなったとき。

- (3)担保物件が滅失したとき。

- (4)被保証債務の一部でも履行を延滞したとき。

- (5)金融機関又は保証会社に対する他の債務の一つでも期限の利益を喪失したとき。

- (6)第10条第1項に規定する暴力団員等もしくは同項各号に該当したとき、もしくは同条第2項各号の何れかに該当する行為をし、又は同条第1項の規定に基づく表明・確約に関して虚偽の申告をしたことが判明したとき。

- (7)保証会社に対する住所変更の届出を怠る等申込者又は連帯保証人の責に帰すべき事由によって、保証会社において申込者又は連帯保証人の所在が不明となったとき。

- (8)前各号のほか、債権保全を必要とする相当の事由が生じたとき。

- 2.申込者は、保証会社が前項により求償権を事前に行使する場合には、民法第461条に基づく抗弁権を主張しません。担保がある場合も同様とします。

第5条(求償権の範囲)

申込者は、保証会社が保証債務を履行したときは、当該保証債務履行額及び保証債務の履行に要した費用並びに当該保証債務の履行日の翌日から完済に至るまで、当該保証債務履行額に対し年14.6%の割合による遅延損害金を付加して保証会社に弁済します。

第6条(返済の充当順序)

申込者及び連帯保証人は、保証会社に対する弁済額が保証会社に対する求償債務の全額を消滅させるに足りないときは、保証会社が適当と認める順序、方法により充当されても異議ないものとします。尚、申込者又は連帯保証人について、保証会社に対して本契約以外に債務があるときも同様とします。

第7条(担保の提供)

申込者は、申込者又は連帯保証人の資力並びに信用状態に著しい変動が生じたときは、遅滞なく保証会社に通知するものとし、保証会社から請求があったときは、直ちに保証会社の承認する連帯保証人をたて又は相当の担保を差入れるものとします。

第8条(住所の変更等)

- 1.申込者及び連帯保証人は、その氏名、住所、電話番号、勤務先、職業等の事項に変更が生じたとき、もしくは申込者及び連帯保証人に係る後見人、保佐人、補助人、任意後見監督人が選任された場合には、登記事項証明書を添付の上、遅滞なく書面をもって保証会社に通知し、保証会社の指示に従います。

- 2.申込者及び連帯保証人は、前項の通知を怠り、保証会社からの通知又は送付書類等が延着又は不到達となっても、保証会社が通常到達すべき時に到達したものとみなすことに異議ないものとします。但し、やむを得ない事情があるときには、この限りではないものとします。

第9条(調査及び通知)

- 1.申込者及び連帯保証人は、その財産、収入、経営、負債、業績等について保証会社から情報の提供を求められたときには、直ちに通知し、帳簿閲覧等の調査に協力します。

- 2.申込者及び連帯保証人は、その財産、収入、信用等を保証会社又は保証会社の委託する者が調査しても何ら異議ありません。

第10条(反社会的勢力の排除)

- 1.申込者及び連帯保証人は、申込者(申込者が法人にあってはその代表者を含む)又は連帯保証人が、現在、暴力団、暴力団員、暴力団員でなくなった時から5年を経過しない者、暴力団準構成員、暴力団関係企業、総会屋等、社会運動等標榜ゴロ又は特殊知能暴力集団等、その他これらに準ずる者(以下これらを「暴力団員等」という)に該当しないこと、及び次の何れにも該当しないことを表明し、かつ将来にわたっても該当しないことを確約するものとします。

- (1)暴力団員等が経営を支配していると認められる関係を有すること。

- (2)暴力団員等が経営に実質的に関与していると認められる関係を有すること。

- (3)自己、自社もしくは第三者の不正の利益を図る目的又は第三者に損害を加える目的をもってするなど、不当に暴力団員等を利用していると認められる関係を有すること。

- (4)暴力団員等に対して資金等を提供し、又は便宜を供与するなどの関与をしていると認められる関係を有すること。

- (5)役員又は経営に実質的に関与している者が暴力団員等と社会的に非難されるべき関係を有すること。

- 2.申込者又は連帯保証人は、自ら(申込者が法人にあってはその代表者を含む)又は第三者を利用して次の各号に該当する行為を行わないことを確約するものとします。

- (1)暴力的な要求行為。

- (2)法的な責任を超えた不当な要求行為。

- (3)取引に関して、脅迫的な言動をし、又は暴力を用いる行為。

- (4)風説を流布し、偽計を用い、又は威力を用いて保証会社の信用を毀損し、又は保証会社の業務を妨害する行為。

- (5)その他前各号に準ずる行為。

- 3.申込者又は連帯保証人が、暴力団員等もしくは第1項各号に該当した場合、もしくは前項各号の何れかに該当する行為をし、又は第1項の規定に基づく表明・確約に関して虚偽の申告をしたことが判明した場合、保証会社は、直ちに本契約を解除することができ、かつ、保証会社に生じた損害の賠償を請求することができるものとします。この場合、申込者又は連帯保証人は、申込者又は連帯保証人に損害が生じたときでも、保証会社に対し何らの請求をしないものとします。

第11条(費用の負担)

申込者は、保証会社が被保証債権保全のために要した費用及び、第3条又は第4条によって取得した権利の保全もしくは行使に要した費用を負担します。

第12条(連帯保証)

- 1.連帯保証人は、本契約の各条項を承認の上、申込者が本契約によって負担する一切の債務について、申込者と連帯して債務履行の責を負います。

- 2.金融機関又は保証会社に差入れた担保、保証人について、金融機関又は保証会社が変更、削除、返還等をしても、連帯保証人の責任に変動を生じないものとします。金融機関から保証会社に移転し、もしくは譲渡された担保についても同様とします。

- 3.連帯保証人が金融機関に対して保証債務を履行し、又は担保の提供をしたときは、保証会社と連帯保証人との間の求償及び代位の関係は次の通りとします。

- (1)連帯保証人は、保証会社が保証債務の履行をしたときは、保証会社に対して第5条の全金額を支払い、保証会社に対して金銭消費貸借契約上の保証に基づく負担部分を一切主張しません。

- (2)保証会社は、保証債務の履行をしたときは、連帯保証人が当該債務につき金融機関に提供した担保の全部について保証会社が金融機関に代位し、第5条の金額の範囲内で金融機関の有していた一切の権利を行使することができます。

- (3)連帯保証人は、金融機関に対する自己の保証債務を弁済したときは、保証会社に対して何らの求償をしません。

- 4.保証会社が連帯保証人に対して行った履行の請求は、申込者に対してもその効力が生じるものとします。

第13条(管轄裁判所の合意)

申込者及び連帯保証人は、本契約について紛争が生じた場合、訴額等のいかんにかかわらず、申込者及び連帯保証人の住所地、金融機関又は保証会社の本社、各支店・センターを管轄する簡易裁判所及び地方裁判所を管轄裁判所とすることに合意するものとします。

第14条(契約の変更)

保証会社は、民法第548条の4の定めに従い、予め、効力発生日を定め、本契約を変更する旨、変更後の内容及び効力発生時期を、インターネットその他の適切な方法で申込者に周知した上で、本契約を変更することができるものとします。

<お問合せ窓口>

株式会社オリエントコーポレーション

お客様相談室 〒102-8503 東京都千代田区麹町5丁目2番地1 TEL 03-5275-0211

外国の政府等において重要な公的職位にある(あった)お客さま等とのお取引に係る確認

外国の政府等において「犯罪による収益の移転の防止に関する法律」で定められている、重要な公的職位にある(またはあった)お客さまおよびそのご家族にあたるお客さま等のお取引の際は、ご本人確認資料の提示等、追加のご対応をお願いさせていただきます。

詳しくは、窓口までお問い合わせください。

外国の政府等における重要な公的職位にある(またはあった)お客さまとは

- 1. 以下のいずれかの公的地位についている場合、および過去にその地位についておられた場合が、該当になります。

- 国家元首

- 我が国における内閣総理大臣、その他の国務大臣および副大臣に相当する職

- 我が国における衆議院議長・衆議院副議長、参議院議長・参議院副議長に相当する職

- 我が国における最高裁判所の裁判官に相当する職

- 我が国における特命全権大使・特命全権公使、特派大使、政府代表または全権委員に相当する職

- 我が国における統合幕僚長、統合幕僚副長、陸上幕僚長、陸上幕僚副長、海上幕僚長、海上幕僚副長、航空幕僚長、航空幕僚副長に相当する職

- 中央銀行の役員

- 予算について国会の議決を経、または承認を受けなければならない法人の役員

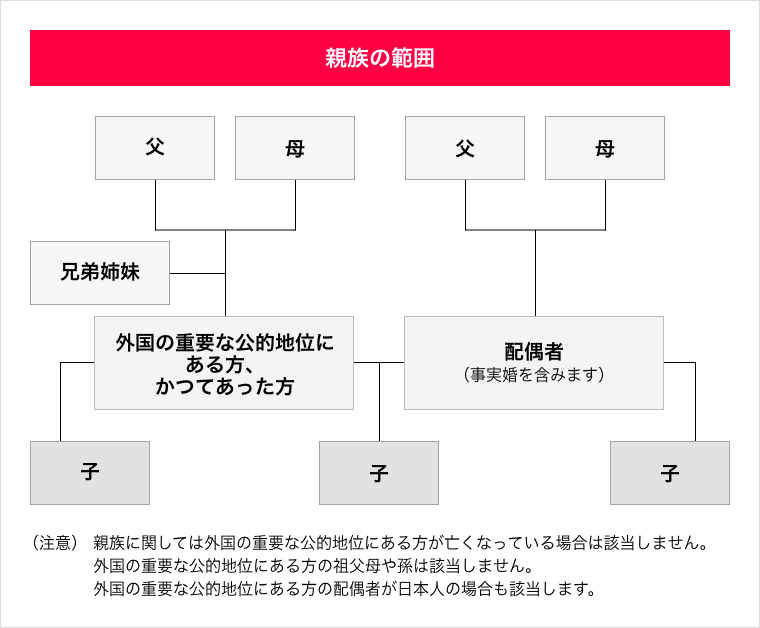

- 2. 上記1に掲げる方の親族の方も該当となります。

親族の範囲は、「配偶者(事実婚を含む)、父母、子、兄弟姉妹、並びに配偶者(事実婚を含む)の父母および子」となります。